内容概述 一、行情回顾: 二、现货方面: 螺纹钢(HRB mm)现货市场表现: 铁矿石现货市场表现: 海...

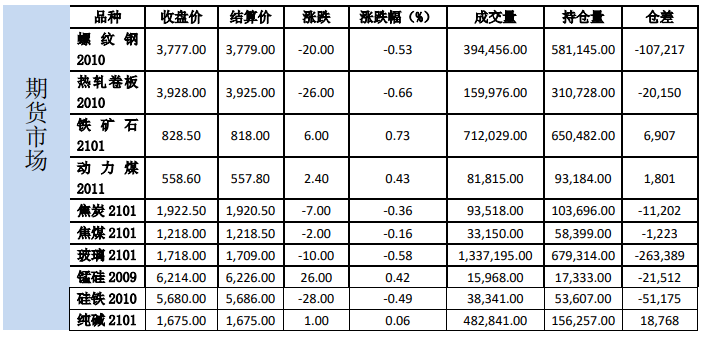

一、行情回顾:

二、现货方面:

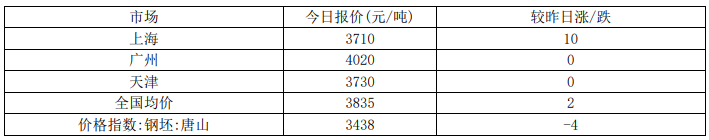

螺纹钢(HRB400 20mm)现货市场表现:

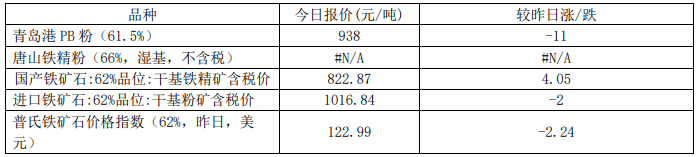

铁矿石现货市场表现:

海运运费情况:

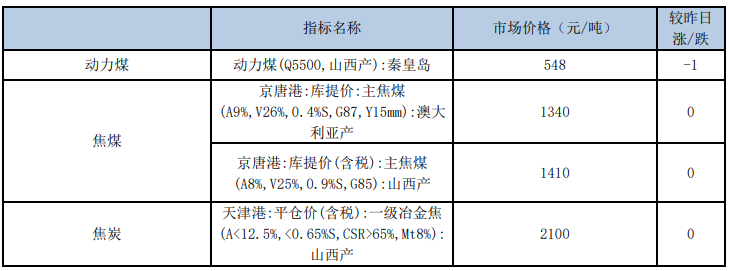

煤炭现货市场表现:

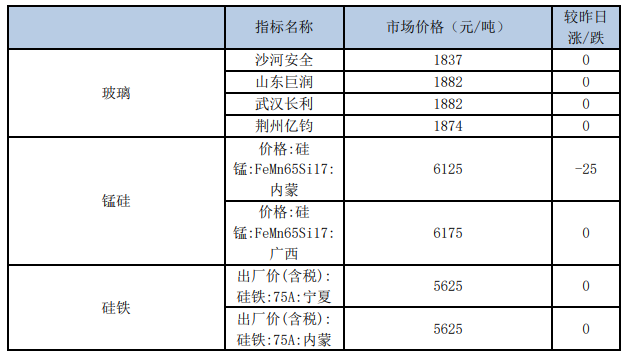

铁合金、玻璃市场表现:

三、操作建议:

螺纹钢:

26日螺纹和热卷10合约分别下跌0.53%和0.66%,收于3777和3928。

现货方面,上海HRB400:20mm螺纹价格报3700元/吨(折过磅3814元/吨),较上一交易日下跌10,天津

HRB400:20mm螺纹价格报3730元/吨(折交割品3935元/吨),较上一交易日持平,上海热轧卷板:4.75*1500*C:Q235B

报4050元/吨,较上一交易日下跌10。

基差方面,以上海现货为标的,螺纹10合约基差88元/吨;热卷10合约与上海现货基差122元/吨。

库存方面:数据(08月20日):

螺纹钢社会库存866.82万吨,周环比上涨8.22万吨,周环比上升0.96%,年同比上升37.24%;

螺纹钢厂库存367.44万吨,周环比上升4.22万吨,周环比上升1.16%,年同比上升37.34%;

热卷社会库存267.94万吨,周环比下降3.59万吨,周环比下降1.32%,年同比上升7.46%;

热卷钢厂库存119.13万吨,周环比上升2.15万吨,周环比上升1.84%,年同比上升20.24%。

产量方面,20日螺纹钢产量周环比下降1.54万吨至384.97万吨,同比上升9.38%。热卷产量周环比下降5.89

万吨至329.69万吨,同比下降2.95%。

产能利用率:

21日调研247家钢厂高炉炼铁产能利用率94.80%,环比减少0.36%,同比增6.85%;钢厂盈利率95.24%,

环比持平;日均铁水产量252.34万吨,环比减少0.97万吨,同比增18.22万吨。

富宝废钢数据,20日49家独立电炉废钢利用率(废钢用量/产能)62.6%,环比下降3.3个百分点,70家长流

程钢厂日均废钢用量173250吨,环比下降2900吨。

统计局数据:

1—7月份,全国房地产开发投资75325亿元,同比增长3.4%,增速比1—6月份提高1.5个百分点。其中,

住宅投资55682亿元,增长4.1%,增速提高1.5个百分点。

1—7月份,房地产开发企业房屋施工面积818280万平方米,同比增长3.0%,增速比1—6月份提高0.4个百

分点。房屋新开工面积120032万平方米,下降4.5%,降幅收窄3.1个百分点。房屋竣工面积33248万平方米,下

降10.9%,降幅扩大0.4个百分点。

1—7月份,房地产开发企业土地购置面积9659万平方米,同比下降1.0%,降幅比1—6月份扩大0.1个百分

点;土地成交价款5382亿元,增长12.2%,增速提高6.3个百分点。

1—7月份,商品房销售面积83631万平方米,同比下降5.8%,降幅比1—6月份收窄2.6个百分点。商品房销

售额81422亿元,下降2.1%,降幅比1—6月份收窄3.3个百分点。

1-7月份,基础设施投资(不含电力、热力、燃气及水生产和供应业)同比下降1.0%,降幅比1—6月份收窄

4

1.7个百分点。其中,道路运输业和铁路运输业投资分别增长2.4%和5.7%,增速分别提高1.6个和3.1个百分点。

评价:

18日上期所指定鞍钢,沙钢和敬业成为螺纹钢期货厂库,核定库容均为12万吨,一期均启用3万吨,并可自

2020年9月18日起开展螺纹钢期货厂库标准仓单生成业务,基准提货地均在惠龙港,非基准提货地升贴水尚未公

布。新设厂库交割之后,买卖双方参与交割都更加便利,消息公布之后基差回升明显。

上周螺纹钢产量小幅下降,淡季因素影响仍在,螺纹需求仍未见好转,螺纹厂库和社库再次小幅双增,表观消

费量小幅回落至372.53万吨。供给端,由于电炉利润仍然较差,电炉产能利用率继续回落。长流程方面,转炉废钢

添加量上周继续回落,近期较多钢厂出现高炉生产不顺情况,检修增多,整体铁水产量略有下滑,但多于上周内已

恢复生产。本周来看,计划复产高炉一座,检修高炉三座,预计铁水产量仍有小幅下降的趋势。房地产方面,统计

局7月数据表现较为强势,两大主要指标新开工面积和销售面积当月增速都明显上升,且超出全年增速转正所需的

平均增速。房企融资情况好转和销售改善使得房企资金来源明显改善,叠加上半年房企拿地数量较多,预计新开工

面积全年增速会有小幅的正增长,另外在资金来源情况较好的情况下施工强度边际也可能继续走强。基建方面,7

月当月增速较6月小幅上升至7.89%,累计同比降幅缩小至1%,道路运输业和铁路运输业当月投资同比增速均维持

两位数正增长,道路运输业+铁路运输业投资占比36%与去年全年基本持平,另外还有雄安新区建设加速带来的增量

需求,综合来看全年用钢需求有望实现0-2%的正增长,考虑到目前累计需求增速仍为-8%左右,下半年需求发力预

期仍然较强,7月新开工面积和销售面积当月增速都明显上升,且超出全年增速转正所需的平均增速维持中期看多

观点不变,目前需求仍然受到季节性因素抑制,等待下方机会。

铁矿石:

26日铁矿石主力合约2101上涨0.73%收于828.5。截止08月25日,62%普氏指数报121.50,较前一日下跌

2.95。

库存方面,08月25日全国45个港口进口铁矿库存为11241.72万吨,较上周四上升158万吨;21

日均疏港量327.36万吨降1.26万吨。钢厂烧结粉矿库存下降59.5万吨至1676.57万吨。

发货方面,08月17日-08月23日,本期新口径澳洲巴西铁矿发运总量2651万吨,环比增加87.3万吨;澳洲

发货总量1896.6万吨,环比增加99.6万吨;其中澳洲发往中国量1633.4万吨,环比增加74.7万吨;巴西发货总

量754.4万吨,环比减少12.3万吨。本期全球发运总量3279.1万吨,环比增加170.9万吨。

到港方面,08月17日-08月23日全国45港到港总量到港量2499.0万吨,环比减少158.4万吨;北方六港到

港总量为1378.2万吨,环比增加48.0万吨。全国26港到港总量为2373.1万吨,环比减少189.9万吨。本期26

港澳洲到港减少略大于巴西到港增加,不过非主流到港减少明显,整体到港量又是下滑,预计下期到港小幅减少。

评价:

目前来看,由于国产精粉和卡拉拉粉参与交割的概率较低,最便宜可交割品转换为杨迪粉,较之前的最便宜

5

可交割品金布巴粉便宜15元/吨左右。上周全球发运总量3279.1万吨,环比增加170.9万吨,澳洲发货小幅增

加,巴西发货略有减少。到港来看,本期26港澳洲到港减少略大于巴西到港增加,不过非主流到港减少明显,整

体到港量有所下滑,根据前期发运及船期推算,预计下期到港小幅减少。库存方面,由于港口卸货能力增强,周

一库存明显增加,结构性矛盾目前暂未明显缓解,上周虽然上游地区持续降雨,钢厂仍旧维持了高提货节奏,疏

港量仅小幅下降,需求方面近期高炉铁水产量高位略有下降。目前铁矿石做空的情绪来自于政策面的压力,港口

卸港能力改善,以及目前螺纹仍未走出淡季需求。但螺纹旺季需求向好的逻辑目前仍难证伪,这种情况下铁矿石

需求维持强势的逻辑也仍然存在,且目前铁矿石期货贴水较大,暂时观望,关注铁矿石港口库存结构性问题和港

口卸货能力能否持续改善。

焦煤:

26日,焦煤2101收1226.0,较上一交易日下跌0.16%。

库存数据,上周炼焦煤煤矿库存326.3减0.74,钢厂炼焦煤库存760.61增23.97,平均可用天数15.15增0.48;

独立焦化厂炼焦煤库存788.78增16.36,钢焦企业合计炼焦煤库存1549.39增40.33;沿海港口进口焦煤库存478

减17,总库存增22.59。

现货价格方面,京唐港山西产主焦煤价格维持1410元/吨,京唐港澳大利亚产主焦煤价格维持1340元/吨。临

汾主焦煤维持1270。进口煤方面,澳煤价格方面,澳煤一线焦煤CFR维持至119美元,二线焦煤上涨0至98.75美

元,澳煤价格依然维持弱势,蒙煤价格维持1240。

本周产地煤矿报价小幅回落,焦化厂产能利用率维持年内高位,增加了炼焦煤采购需求,本周焦煤各环节库存

出现明显回落。

产量方面:2020年1-6月炼焦煤累计产量2.29亿吨,累计同比增长0.37%。1-5月焦煤产量同比增速基本持

平。

进口煤方面,蒙煤通车量尚可,但依然低于去年同期水平。受海外疫情影响全球制造业需求大幅下降,澳煤价

格也大幅下跌,进口煤与国产煤共振下跌。在全球制造业大幅下滑的情况下,中国成为最大的国际煤消费市场,但

由于1-4月原煤进口量大幅增长远超预期,在维持现有进口配额的情况下预计今年下半年进口煤可用配额较少,通

关政策将持续收紧。

库存方面,上游煤矿库存小幅下降,下游焦化厂及钢厂增加焦煤实际采购量,库存有所增加,港口库存也有明

显增幅。

需求端,根据统计局数据,我国1-6月份我国炼焦煤进口量3817.53万吨,累计同比增长0.05%。

评价:

国产焦煤供应量较为稳定。本周煤矿库存持续累积,下游库存水平偏高,补库力度有所放缓,增加自身库存消

耗。终端钢厂高炉产能利用率高位小幅回落,钢材库存有一定累积。铁水性价比依然高于废钢,叠加废钢到货量偏

6

低,供应相对不足,对铁水挤兑效应相对有限,铁水产量依然维持较强韧性。焦化产能利用率受各地压减产能计划

增加空间有限,但相对高利润状态下焦炭产能难有较为明显的下降预期。海外疫情爆发对全球经济带来较大的冲击,

海运煤通关政策依然较为严格,澳洲煤通关受限,因此盘面价格目前以蒙煤定价。山东再次发生煤矿矿难事故,煤

矿安全生产力度预计将有所加强,焦煤偏强震荡。

焦炭:

26日,焦炭2101收1986.0,较上一交易日上涨0.08%。

本周焦炭市场持稳运行,天津港一级、准一级、二级冶金焦价格维持2100,2000,1850元/吨。

上周独立焦化厂产能利用率81.33增0.94,独立焦化厂焦炭库存33.38增1.83,钢厂焦炭库存473.01减8.36,

平均可用天数14.45减0.19,港口焦炭总库存282.5增4,总库存减2.53。247家钢厂高炉开工率91.41减0.52,

高炉炼铁产能利用率94.8减0.36,163家钢厂高炉产能利用率79.34减0.59。

本周焦炉产能利用率小幅回落,焦企第一轮提涨已全面落地。

上周华东地区环保检查力度有所放松,焦炭产能利用率高位震荡,徐州地区按照原定计划于6月30日退出680

万吨焦化产能,华东地区焦炭外调需求依然较高,进口焦炭数量同比有一定增加,但占比较小,在新增产能尚未落

地的情况下,焦炭供应暂处平衡状态。

下游方面,钢厂高炉开工率高位小幅回落,日均铁水产量已经创下历史新高,高炉产能利用率超过93%,钢材

产量难有大幅增加的空间。淡水河谷铁矿发货量不及预期拉动铁矿石价格大幅上涨,在原材料价格持续上涨的情况

下对钢厂利润产生明显的挤兑效应。随着钢厂利润持续回落或将引发部分钢企自发性减产。

评价:

钢焦开启博弈。华东地区压减产能计划执行力度有所放松。国内焦煤供应相对宽松,焦企利润高于钢厂利

润,短期来看将持续刺激其余主产区焦化产能释放。需求端钢厂铁水产量虽有回落但仍在历史高位,高炉产能利

用率已超过95%,终端需求偏强也支撑了钢厂生产意愿。华东地区出梅后钢材市场有一定回暖。三轮提降后焦企利

润出现明显收窄,市场目前对于第四轮提降存在较大的争议,钢厂与焦化厂将展开价格博弈,但钢厂利润有一定

恢复的情况下焦企或将逐渐占据上风,大概率将拉开新一轮提涨序幕。由于9月实施滚动交割,因此即将进入交

割月09合约投机虚盘陆续离场,主力逐步移仓至1月合约,短期内建议观望。

动力煤:

26日,动力煤2011收554.8元/吨,下跌0.32%。现货方面,CCI5500报价552元,较昨日下跌1元,CCI5000

报价492元,较昨日下跌2元,5500-5000价差60元。

主要数据方面,秦皇岛库存下降23至480万吨,曹妃甸库存小幅下降。沿海电厂陆续停止发布日耗及库存数

据。运输方面,CBCFI运费指数上涨1.85至717.07,秦皇岛至广州运价下跌0.4至39元/吨。秦皇岛锚地船舶与

7

预到船舶数量47,铁路到车3309辆,铁路调入量为25.7,港口吞吐量48.7万吨。

产地方面,矿区安全检查力度增加,数座大型煤矿执行停产,产地煤供应偏紧,抬升了产地煤价格。

产量方面,1-7月原煤产量18.1亿吨,同比增长0.6%。产量上来看,7月当月原煤产量环比持续小幅下降,产

地煤矿开工率受各地不同政策影响产能利用率低于去年同期。

进口煤方面,7月进口煤2610万吨,1-7月累计进口煤数量2亿吨,累计同比增加6.8%,增速继续回落。1-4

月我国进口煤受疫情影响有限,实际原煤进口量同比增长依然接近30%。但过快增长的进口煤数量挤占了今年剩余

的进口煤份额。海外疫情依然处于爆发期,全球煤炭需求持续下滑,将对国际煤价产生较大的下行压力。目前进口

煤主要以电厂终端采购为主。

需求端,沿海六大电厂陆续停止发布日耗库存数据,市场暂时缺乏指导性需求指标。南方地区仍处高温天气,

沿海地区用电量维持高位,重点电厂库存有一定去化。

运输方面,煤炭运费指数持续回升。大秦线重车脱轨后铁路运力再次下降,但由于前期处于基本满发状态,因

此脱轨事件导致的到港煤量缺口仍需维持一段时间满发才能补足。

港口库存方面,环渤海地区港口库存再度大幅下降,秦皇岛港口库存小幅回升,港口下水煤供应缓慢增加。全

国73港总库存有所增加,长江口、华南地区库存持续回升。

评价:

CCI5500再度回落,港口煤成交有所回暖。神华公布8月长协价格572,高于港口市场价,对港口价格形成一

定的支撑,同时产地煤矿安全检查力度有所加强,对煤价形成一定支撑。环渤海地区港口煤炭调入量有所回落,锚

地船舶数量偏低。港口调出量有所回升,环渤海港口库存连续下降。下游电煤及工业用煤需求尚可,沿海地区受高

温天气影响用电量处于高位,但水电发力对燃煤发电仍然存在挤兑效应。海关公布7月进口煤数据,7月同比增速

持续下降,后期进口煤通关情况仍将对沿海市场产生较大影响,对市场煤形成托底效应,11月合约逢低布局多单。

玻璃:

26日,玻璃2101收1718元/吨,下跌0.58%。

产能方面,安徽蓝实集团一线600吨已经冷修完毕,点火烤窑;河南中联搬迁一线600吨建设完毕,点火烤窑。

前期点火的生产线都在陆续引板生产,大多以建筑用白玻为主,开始供应本地市场。周末玻璃产能利用率为68.96%;

环比上周上涨0.34%,同比去年下降0.85%;剔除僵尸产能后玻璃产能利用率为81.73%,环比上周上涨0.37%,同

比去年下降1.62%。在产玻璃产能94662万重箱,环比上周增加770万重箱,同比去年增加1512万重箱。周末行业

库存4352万重箱,环比上周下降145万重箱,同比去年增加483万重箱。周末库存天数16.91天,环比上周下降

0.69天,同比增加1.66天。

评价:

本周玻璃厂库库存仍处于去化状态。但沙河地区原片报价开始出现下调,前期持续大幅涨价也增加了终端抵触

8

情绪,叠加部分马来西亚玻璃回流,玻璃市场内需受到一定的冲击。中游贸易商及深加工环节虽然订单数量同比增

长明显,但经历二季度长时间补库后隐形库存有明显增量,补库力度有所减弱。主力01合约偏弱走势,市场情绪

出现明显回落。但距离合约到期仍有较长时间区间,目前基本面变动暂时对01合约影响有限,盘面主要以资金博

弈为主,但基于竣工周期的强预期,中期逢低布局01合约多单。

纯碱:

26日,纯碱2101合约收盘价1675,上涨0.06%。

隆众资讯统计,周内纯碱整体开工率72.53%,上周75.29%,环比下调2.76%,其中氨碱的开工率69.57%,上周

75.29%,环比下调5.72%,联产开工率74.05%,上周74.41%,环比下调0.36%。12家百万吨企业整体开工率77.97%,

上周79.44%,环比下调1.47%。周内纯碱产量51.42万吨,上周53.37万吨,减少1.95万吨,降幅3.65%。轻质碱

产量26.78万吨,上周轻质产量27.68万吨,环比减少0.9万吨。重质碱产量24.64万吨,上周重质碱25.70万吨,

环比减少1.06万吨。本周国内纯碱厂家总库存93.25万吨,上周100.84万吨,环比下调7.59万吨,降幅7.53%。

其中,轻质纯碱42.19万吨,上周47.11万吨,环比下调4.92万吨,重质纯碱51.06万吨,上周53.73万吨,环

比下降2.67万吨。去年同期库存量为40.2万吨,同比增加53.03万吨,增幅131.97%。

评价:

本周检修企业数量有所回升,企业产能利用率出现下降。纯碱厂家销售情况较好,中间环节补库需求明显回升。

需求端平板玻璃7-8月份点火复产以及投产的新产能有所增加,在行业效益持续回升的基础上平板玻璃在产产能将

有明显的增长预期。短期内重质纯碱市场迎来供应下降需求增强的利好。行业库存绝对值依然处于较高水平,本周

跌破100万吨,但整体库存依然偏高,在下游隐形库存高位的情况下,依然将对纯上涨空间形成压制。01合约升水

有所修复,但目前距离交割时点较远,市场预期转好的情况下纯碱仍有一定的反弹高度,短期建议多纯碱01空玻

璃01套利策略,但中期依然看多玻璃盘面利润。

铁合金:

26日,锰硅2101收6226元/吨,下跌0.57%,硅铁2010收5680,下跌0.14%。

成本方面,锰矿价格澳矿Mn44块天津港价格为40元/吨度,价格暂稳。锰矿6月进口数量为218.3万吨,月

环比增加39.31%。截止8月21日,锰矿港口库存为557万吨,环比增长3.53%,同比增长38.97%。宁夏兰炭价格

630元,价格暂稳。

供应方面,截止8月21日,锰硅周度产量为20.16万吨,周环比增加6.47%。

库存方面,8月全国锰硅平均库存天数为18.81,8月全国硅铁平均库存天数为17.68。

产能方面,截止8月21日,重点锰硅企业开工率62.65,周环比上涨3.27%,

锰硅方面,2020年7月全国锰硅当月产量92.2024万吨,同比下降12.20%,其中内蒙地区开工率为68.9%,

9

同比下降8.62%,产量为39.31万吨,同比增加8.35%;广西地区开工率为47%,同比下降7.11%,产量为14.19

万吨,同比下降6.95%;宁夏地区开工率为50%,同比增加60.77%,产量15.42万吨,同比减少29.65%。

硅铁方面,2020年7月硅铁全国产量44.89万吨,同比下降0.72%。其中内蒙地区开工率为76.32%,同比下

降1.88%,产量为17.09万吨,同比增加8.44%。宁夏地区开工率为35.48%,同比增长2.48%,产量为7.47万

吨,同比增加5.81%。青海地区开工率为79.25%,同比增加4.98%,产量为9.27万吨,同比增加1.53%。

需求方面,上周五大钢材总产量为1090.91万吨,周环比减少0.85%,五大钢材消费量为1085.24,周环比减

少0.85%。粗钢7月产量9,335.9万吨,同比增加9.1%。金属镁7月产量6.83万吨。

评价:

锰硅方面,今日收盘价6226元/吨,下跌0.57%,现货价北方主产地报盘集中在5900-6050元/吨。供应端澳矿

Mn44块天津港价格为40元/吨度,锰矿港口库存周环比增加3.53%,目前港口锰矿库存量较前期已达高值。7月全

国产量同比下降12.20%,内蒙古和广西地区两大主产区的开工率同比均有7%以上的降幅。需求端五大钢材总产量

周环比减少0.85%。现货方面,因月中需求相对空窗期,以及缺乏各种刺激因素,且锰矿高库存压力较为明显,行

情有所承压走弱表现。高成本下锰矿商低价出货积极性仍不高,10月锰矿期货及9月钢招有上涨预期,大部分锰

矿商对后市不乏乐观看法。目前锰矿市场稍显混乱但整体观望情绪较重,平稳过渡。操作方面,建议多09,空

01。

硅铁方面,今日收盘价5680,下跌0.14%,75#硅铁现货报价区间集中在5500-5600元,供应端持仓量目前处

于前期较高位,全国产量同比下降0.72%,内蒙古主产区7月开工率同比下降1.88%,宁夏、青海主产区开工率都

有2%以上的上涨。需求方面,下游钢厂需求向好。现货方面,今日锰硅市场整体平稳运行,工厂表示虽无库存堆

积,但新订单较少。操作方面,建议短期观望为主,在硅铁10的价格达5700以上可做空,封低多01

仅供参考。

铬镍所“长”,“湘”得益彰!铁合金在线第28届国际铬镍不锈钢新能源产业大会将于2025年9月18-20日在湖南长沙举办。我们诚挚邀请您拨冗出席此次盛会,点击 铁合金在线第28届国际铬镍不锈钢新能源产业大会 查看更多。