内容概述 一、行情回顾: 二、现货方面: 螺纹钢(HRB mm)现货市场表现: 铁矿石现货市场表现: 海...

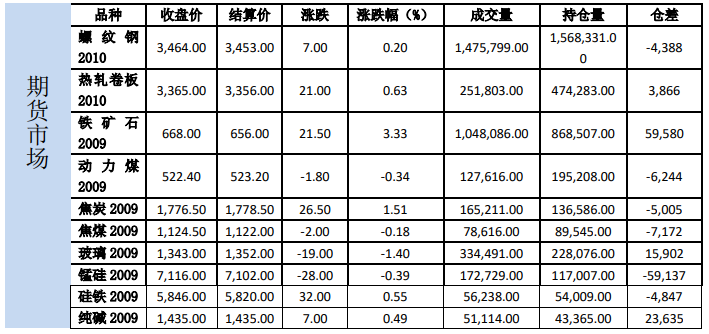

一、行情回顾:

二、现货方面:

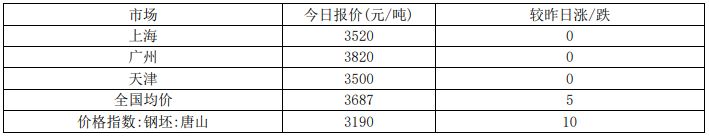

螺纹钢(HRB400 20mm)现货市场表现:

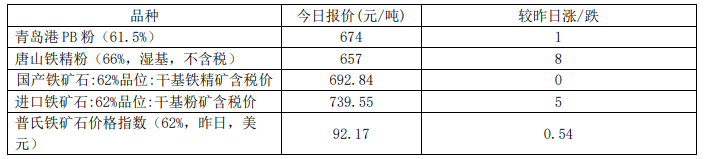

铁矿石现货市场表现:

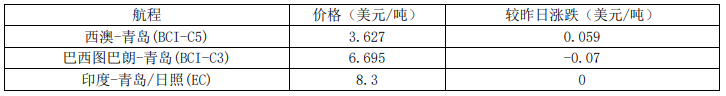

海运运费情况:

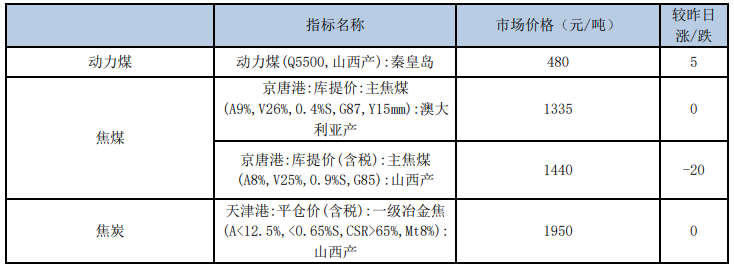

煤炭现货市场表现:

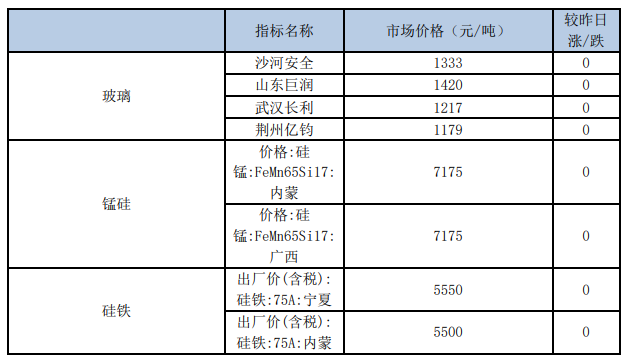

铁合金、玻璃市场表现:

三、操作建议:

螺纹钢:

15日螺纹和热卷10合约分别上涨0.20%和0.63%,收于3464和3365。

现货方面,上海HRB400:20mm螺纹价格报3520元/吨(折过磅3629元/吨),较上一交易日持平,天津HRB400:20mm

螺纹价格报3500元/吨(折交割品3698元/吨),较上一交易日持平,上海热轧卷板:4.75*1500*C:Q235B报3460

元/吨,较上一交易日上涨20。

基差方面,以上海现货为标的,螺纹10合约基差165元/吨;热卷10合约与上海现货基差95元/吨。

库存方面:数据(05月14日):

螺纹钢社会库存893.20万吨,周环比下降56.02万吨,周环比下降5.90%,年同比上升49.44%;

螺纹钢厂库存331.36万吨,周环比下降36.56万吨,周环比降幅9.94%,年同比上升59.08%;

热卷社会库存305.96万吨,周环比下降19.67万吨,周环比降幅6.04%,年同比上升49.65%;

热卷钢厂库存116.78万吨,周环比上涨1.13万吨,周环比增幅0.98%,年同比上升30.92%。

产量方面,14日螺纹钢产量周环比上升12.33万吨至381.31万吨,同比增幅0.78%。热卷产量周环比上升13.68

万吨至307.51万吨,同比下降7.74%。

产能利用率:

高炉方面,14日调研247家钢厂高炉炼铁产能利用率89.94%,环比增0.81%,同比增0.78%;钢厂盈

利率90.04%,环比增1.73%,同比降5.19%;日均铁水产量239.41万吨,环比增2.16万吨,同比增2.08万吨。

电炉方面,14日49家独立电炉废钢利用率(废钢用量/产能)67.1%,环比下降0.8%,70家长流程钢厂日均废

钢用量145900吨,环比上升12090。

统计局数据:

1—4月份,全国房地产开发投资33103亿元,同比下降3.3%,降幅比1—3月份收窄4.4个百分点。其中,住

宅投资24238亿元,下降2.8%,降幅收窄4.4个百分点。

1—4月份,房地产开发企业房屋施工面积740568万平方米,同比增长2.5%,增速比1—3月份回落0.1个百

分点。房屋新开工面积47768万平方米,下降18.4%,降幅收窄8.8个百分点。房屋竣工面积19286万平方米,下

降14.5%,降幅收窄1.3个百分点。

1—4月份,房地产开发企业土地购置面积3151万平方米,同比下降12.0%,降幅比1—3月份收窄10.6个百

分点;土地成交价款1699亿元,增长6.9%,1—3月份为下降18.1%。

1—4月份,商品房销售面积33973万平方米,同比下降19.3%,降幅比1—3月份收窄7.0个百分点。

1-4月份基础设施投资同比下降11.8%,降幅比1—3月份收窄7.9个百分点。其中,道路运输业投资下降9.4%,

降幅收窄8.1个百分点;铁路运输业投资下降16.1%,降幅收窄12.5个百分点。

4

评价:

从10月合约的角度来看,历年螺纹总库存在10月的时候都较为接近,10月螺纹库存的方差也是最小的。假设

螺纹库存在10月达到与去年同期持平,由于一季度螺纹钢的总消费量同比下降45%,目前赶工效应非常明显,最近

6周螺纹的平均消费量高达460万吨,考虑到赶工的持续性和后期的梅雨淡季,假设5-10月周平均消费量为400万

吨,对应的平衡周平均产量为380万吨左右。本周螺纹钢的周度消费量再次上升至474万吨,产量同样上升至381

万吨,春节后首次同比转增,已经略超过上述预估的平衡水平。

综合来看,目前需求持续处于较高水平,但产量增速同样较快,中长期来看4月地产方面主要数据同比仍有微

小的降幅,用钢需求直接相关的房屋新开工面积4月当月同比降幅缩窄至-1.25%,先行指标销售面积4月当月同比

降幅缩窄至-2.14%,从这个角度来讲目前的需求仍是赶工效应而不是总量的增加,所以不能形成钢材价格继续上升

的驱动,后期继续关注两会政策定调。

铁矿石:

15日铁矿石主力合约2009上涨3.33%收于668.0。截止05月14日,62%普氏指数报90.75,较前一日下跌

0.40。

库存方面,05月15日全国45港进口铁矿库存统计11094.90万吨,较上周降94.06万吨;日均疏

港量300.61万吨减15.83万吨。05月14日钢厂烧结粉矿库存下降11.9万吨至1613.32万吨。

发货方面,05月04日-05月10日澳洲巴西铁矿发运总量2201.7万吨,环比上期减少283.7万吨。澳洲发运

总量1687.1万吨,环比减少205.1万吨;巴西发运总量514.6万吨,环比减少78.6万吨。

到港方面,05月04日-05月10日全国45港到港总量2176.5万吨,环比增加85.9万吨;北方六港到港总量

为1099.0万吨,环比增加99.6万吨。

评价:

四大矿山一季报均已发布,淡水河谷1季报下调了2750万吨左右的全年产量,这其中包含了疫情可能带来的

1500万吨减量,淡水河谷1季度实际产量较之前的预计值下降了590万吨左右,总体来看2-4季度淡水河谷铁矿石

产量的预计值较之前下降了2160万吨,根据新的预计值2-4季度淡水河谷铁矿石产量同比增量3130万吨。必和必

拓方面,1季度西澳大利亚铁矿石总产量6817万吨,环比基本持平,同比增加456万吨。2020财年目标产量仍维

持在2.73-2.86亿吨,但由于一季度发运量略超预期,二季度发运量预估略有减少。力拓方面,一季度皮尔巴拉业

务铁矿石发运量为7292万吨,环比降低16%,同比增加5%,力拓皮尔巴拉铁矿石全年发运目标仍维持在3.24-3.34

亿吨不变。FMG方面,一季度销量4230万吨,明显高于往年同期,同时由于前期发运的强势表现,FMG把2020财

年的销量目标从1.7-1.75亿吨提升至1.75-1.77亿吨,但由于一季度发运超预期较多,二季度预期发运量略有减

少。总体来看,一季度由于澳洲供给超预期和巴西供给不及预期的综合影响,实际供给和预期基本一致,二季度的

预期变化来看,由于澳洲一季度发运的超预期,而年度和财年发运计划变化不大,整体澳洲二季度供给较预期略有

5

减少。巴西方面全年目标下调幅度较大,但这部分减量包含了疫情影响的不确定性,叠加一季度产量明显低于预计

值,二季度供给较预期暂按中性对待,但环比增量可能更加明显。

上周澳巴铁矿石发货总体环比降幅较大,已连续三周下降,巴西发货略降来到近两个月震荡平台底部,澳洲发

货连续两周下降同样来到近期震荡平台底部。巴西方面分港口来看,东南部港口发货连续两周上升,北部发货来到

年内低点。到港方面,上周到港略有增加,不过根据前期发货推算下下周到港预计将有较大的降幅。库存方面,本

周港口库存先降后升,疏港量明显下降,钢厂库存继续小幅下降,由于当前钢材需求表现强势,钢厂利润尚可,铁

矿石需求端高炉铁水产量仍在继续上升,巴西增量仍未体现的情况下,预计铁矿短期偏强震荡,推荐买I2009-C670+卖I2009-C-700+卖I2009-P-570的期权组合策略。

焦煤:

15日,焦煤2009收1124.5,较上一交易日下跌0.18%。

库存数据,上周炼焦煤煤矿库存331.94增14.71,钢厂炼焦煤库存760.54增10.98,平均可用天数15.15增

0.22;独立焦化厂炼焦煤库存669.34增9.09,钢焦企业合计炼焦煤库存1429.88增20.07;沿海港口进口焦煤库

存524增35,总库存增69.78。

现货价格方面,京唐港山西产主焦煤价格下跌20至1460元/吨,京唐港澳大利亚产主焦煤价格维持1335元/

吨。临汾主焦煤下跌至1340。进口煤方面,澳煤价格方面,澳煤一线焦煤CFR上涨1至124.5美元,二线焦煤上涨

0.5至97美元,澳煤价格止跌企稳,蒙煤价格维持1200。

本周产地煤矿报价下跌幅度有所放缓,产地焦煤价格震荡走弱,下游焦化厂与钢厂采购量依然不高,主要以消

耗自身库存为主,煤矿库存有持续累积。

产量方面:2019年1-12月炼焦煤累计产量4.70亿吨,累计同比增长8.19%。2019年煤矿开工率较高,炼焦煤

供应充足,产量增速同比18年有较大的增长。

进口煤方面,蒙煤通车量持续回升,周末通车量接近1000车,基本恢复至疫情之前的水平。受海外疫情影响

全球制造业需求大幅下降,澳煤价格也大幅下跌,进口煤与国产煤共振下跌。在全球制造业大幅下滑的情况下,中

国成为最大的国际煤消费市场,但由于1-4月原煤进口量大幅增长远超预期,在维持现有进口配额的情况下预计今

年下半年进口煤可用配额较少,通关政策将持续收紧。

库存方面,上游煤矿库存累积,同时下游焦化厂及钢厂主要以消耗自身库存为主,因此下游库存有一定下降。

需求端,根据统计局数据,我国1-12月份我国炼焦煤消费54666万吨,同比增长8.2%。

评价:

焦煤煤矿两会临近山西大同关停部分煤矿直至两会结束,其余各主产区也加强煤矿安全生产检查,短期内焦煤

供应有一定缩减。本周钢厂及焦化厂焦煤库存有一定下降,以消耗自身库存为主。焦企第一轮提涨后焦企利润得到

较好的恢复,但短期内焦煤采购意愿依然不高。高速公路恢复收费,对焦煤发运成本有一定的提振。需求端钢厂高

6

炉产能利用率有所回升,叠加终端需求持续恢复,钢材库存去化速度尚可一定程度上对焦化产业链有所提振,短期

内焦煤基本面有所好转。海外疫情爆发对全球经济带来较大的冲击,目前盘面以澳煤定价,但随着进口煤逐步收紧,

海运煤价格持续下跌对国内市场影响将持续减弱,短期焦煤价格支撑变强,建议短线多煤空炭。

焦炭:

15日,焦炭2009收1776.5,较上一交易日上涨1.51%。

本周焦炭市场持稳运行,天津港一级、准一级、二级冶金焦价格上涨50至2000,1900,1750元/吨。

上周独立焦化厂产能利用率80.48增0.65,独立焦化厂焦炭库存64.34上涨6.21,钢厂焦炭库存468.35减

3.09,平均可用天数15.26减0.35,港口焦炭总库存338减7.5,总库存减4.38。247家钢厂高炉开工率89.84增

1.56,高炉炼铁产能利用率89.94增0.81,163家钢厂高炉产能利用率78.9增0.82。

本周焦炉产能利用率明显回升,焦企第一轮提涨后并未继续调价,但焦煤价格持续下跌使焦企生产成本下移,

亏损的焦化厂数量有所减少,叠加下游钢材产量持续回升,焦炭需求量增加,因此本周焦炭供应有一定回升。

徐州6月前将关停680万吨产能,山东省4月退出产能430万吨。

下游方面,钢厂高炉开工率持续回升,产能利用率也有所回升,同时钢材库存去化速度较快,需求恢复速度较

快。

评价:

部分焦企落实第二轮提涨。供应端山西、山东等主产区焦化厂压减产能计划如期执行,实际在产产能有一定

的缩减。目前钢厂利润水平尚可,且高速公路恢复收费后对焦炭发运成本带来一定的支撑,且一轮提涨不足以覆

盖实际运费成本的涨幅,预计后续将有二轮提涨计划。原材料焦煤维持弱稳状态,焦炭成本端支撑有一定下移,

亏损焦企数量陆续减少。海外疫情冲击全球制造业经济,焦炭需求稳步回升,同时焦炭供应端压减产能计划仍在

执行,华东地区预计将有明显的产能减量预期,预计焦炭短期内将维持紧平衡状态,走势相对偏强。但进入雨季

终端开工受影响,需求有回落预期,且目前盘面焦化利润较高,存在回调压力,建议多煤空炭套利策略。

动力煤:

15日,动力煤2009收522.4元/吨,下跌0.34%。现货方面,CCI5500恢复报价,价格491,较昨日上涨6元。

主要数据方面,秦皇岛库存下降0.5至436万吨,曹妃甸库存小幅下降。下游沿海六大发电集团库存下降26.86

至1471.55万吨,库存可用天数下降0.7至22.3天,日均耗煤增加0.84至65.99万吨。运输方面,CBCFI运费指

数下跌13.83至771.75,秦皇岛至广州运价下跌0.7至40.1元/吨。秦皇岛锚地船舶与预到船舶数量42,铁路到

车4251辆,铁路调入量为36.2,港口吞吐量36.7万吨。

产地方面,高速公路恢复收费,汽运价格涨幅大都未能覆盖增加的运费成本,因此煤炭地销车辆大幅减少,产

地煤矿继续下调报价对补贴部分运费成本。港口煤行情则好于产地煤,目前大秦线正处于年度检修期,铁路调入量

7

出现明显下降,而电厂采购有明显增量,因此环渤海地区煤炭净调出量大幅增加。

产量方面,1-3月原煤产量8.3亿吨,同比下降0.5%。产量上来看,一季度我国内产原煤与去年基本持平,受

疫情影响1-2月产量有一定下降,但随后国家坚决保证电煤供应,煤矿复工复产较为迅速,3月当月原煤产量大幅

回升。

进口煤方面,4月进口煤3094.8万吨,1-4月当月进口煤数量1.27亿吨,累计同比大幅增加26.9%。1-4月我

国进口煤受疫情影响有限,实际原煤进口量同比增长依然接近30%。但过快增长的进口煤数量挤占了今年剩余的进

口煤份额。海外疫情依然处于爆发期,全球煤炭需求持续下滑,将对国际煤价产生较大的下行压力。目前进口煤主

要以电厂终端采购为主。

需求端,沿海六大电厂日耗回升至66万吨左右,可用天数也大幅下降。尽管时点上处于动力煤消费淡季,但

由于制造业持续恢复,电厂实际耗煤量稳步提升。

运输方面,煤炭运费指数持续反弹。受大秦线检修影响,港口锚地和预到船舶数量较少,但下游采购增加,港

口吞吐量维持高位。

港口库存方面,五一长假期间环渤海地区港口库存大幅下降,秦皇岛港口库存已经降至440万吨下方,叠加目

前大秦线例行检修,煤炭调入量下降,动力煤净调出量增加,库存去化速度较快。全国73港总库存有所回落,长江

口、华南地区库存高位震荡。

评价:

港口煤价持续反弹。目前北港库存大幅回落,下水煤成交较多,库存自中游向下游转移。大秦线进行例行检修,

环渤海下水煤价下跌幅度逐步放缓,下游采购量有明显增加,环保海地区煤炭净调出量增加,库存去化速度加快,

锚地船舶数量持续增加,海运费维持。六大电厂日均耗煤量稳步回升,库存量降至1500万吨下方,可用天数降至

22天左右,下游电煤及工业用煤需求持续回升,尽管仍低于去年同期,但差距逐步缩小。煤电年度长协将近签订,

以及主产区煤矿安全生产检查趋严,预计将对市场信心有一定提振,但09合约升水较多,北港低硫煤相对较缺,

期现套利操作性相对较低。目前港口现货持续大幅回升修复基差,但预计500元关口存在较大阻力,建议逢低入场

多11空9或多1空9反套策略。

玻璃:

15日,玻璃2009收1343元/吨,下跌1.40%。

产能方面,漳州旗滨五线600吨冷修完毕,前期点火复产。前期点火的山西利虎二线已经引板生产玻璃。后期

山西神木瑞诚,沙河迎新搬迁线也都有点火的计划,具体时间待定。本周产能利用率为66.45%;环比上周下跌0.04%,

同比去年下跌3.63%;剔除僵尸产能后玻璃产能利用率为78.88%,环比上周下跌0.05%,同比去年下跌4.83%。在

产玻璃产能89742万重箱,环比上周下跌60万重箱,同比去年下跌3768万重箱。本周行业库存5133万重箱,环

比上周下降26万重箱,同比去年增加710万重箱。周末库存天数20.88天,环比上周下降0.09天,同比增加3.63

8

天。

评价:

本周玻璃厂库库存持续下降,各大主产区厂库出库情况良好。从产销情况来看,本周原片厂家产销率增加,终

端直销订单持续增加。但受海外疫情爆发影响华南地区外贸订单大量取消,叠加信义马来西亚玻璃回流对华南市场

产生一定的冲击,目前原片市场需求绝大部分来自于国内需求,后市现货市场压力依然较大。本周玻璃价格下跌幅

度逐步放缓,部分地区企业报价出现反弹,现货市场信心得到较大的提振。库存出现下降除了部分的玻璃厂库库存

去化由厂库转移至贸易商等中间环节,实际终端采购持续回升也反映了需求持续转好的趋势。但目前厂库库存依然

处于天量状态,距离安全库存水平仍有较大的距离,远月合约依然承压,且9月合约升水最便宜交割品较多,单边

做多9月合约安全边际相对较低,继续持有多玻璃空纯碱跨品种套利策略。

纯碱:

15日,纯碱2009合约收盘价1435,上涨0.49%。

隆众资讯统计,国内纯碱整体开工率69.96%,上周73.14%,环比下调3.18%,其中氨碱的开工率71.57%,上周

74.62%,环比下调3.05%,联产开工率68.53%,上周70.93%,环比下调2.4%。12家百万吨企业整体开工率74.63%,

上周81.15%,环比下调6.52%。周内纯碱产量49.15万吨,上周51.39万吨,减少2.24万吨,降幅4.36%。轻质碱

产量25.75万吨,上周轻质产量25.75万吨,环比无变化。重质碱产量23.4万吨,上周重质碱25.63万吨,减少

2.24万吨,环比下调8.74%。本周国内纯碱厂家总库存171.07万吨,上周161.07万吨,环比增加10万吨,涨幅

6.21%。其中,轻质纯碱90.84万吨,上周85.79万吨,涨幅5.89%,重质纯碱80.23万吨,上周75.28万吨,涨幅

6.58%。去年同期库存量为30.08万吨,同比增加140.99万吨,增幅468.72%。

评价:

本周检修企业有所增加,部分企业降负荷生产,纯碱周开工率及产量有明显回落。本周纯碱厂家库存增长幅度

有所下降,节前采购有所增加,但去库压力较大。前期协会建议企业进行限产操作,同时夏季是碱厂季节性检修高

峰,限产造成的产能缩减与检修产能存在较多的重合,但需求端玻璃行业也存在产能缩减预期,检修带来的供应减

量预计相对有限,难以对价格形成较大的提振,建议逢高做空纯碱09合约。

铁合金:

15日,锰硅2009收7116元/吨,下跌0.39%,硅铁2009收5846,上涨0.55%。

锰矿方面,澳矿Mn44块天津港价格为59元/吨度,较昨日下跌0元。钢招方面,硅锰方面,河钢集团5月硅

锰招标敲定7500元/吨,环比4月上涨900元;硅铁方面,河钢集团4月询价5600,环比大幅下跌250,部分钢

厂已率先敲定招标价格,环比均有下跌。

由于国外疫情爆发蔓延,澳洲、南非、赞比亚等锰矿主要进口国运输受到一定影响,其中南非26日开始实施

9

21天临时封国措施。受次影响天津港、钦州港贸易商锰矿报价维持高位,惜售心态明显。由于疫情形势依然严

峻,南非宣布将延长封国时间。但我国锰矿近几年来持续处于高供应状态,过剩较为严重,短期内锰矿消耗问题

不大,更多的是对于后市锰矿进口将维持长时间下降的预期。南非锰矿出口量有回升迹象,需求端锰硅硅铁下游

钢厂产量恢复依然较为缓慢,铁合金基本面在短时间内难以发生逆转。锰硅市场成交意愿相对不及预期,09合约

存在一定的套期保值以及期现套利无风险利润,短期内存在回调压力。

仅供参考。

铬镍所“长”,“湘”得益彰!铁合金在线第28届国际铬镍不锈钢新能源产业大会将于2025年9月18-20日在湖南长沙举办。我们诚挚邀请您拨冗出席此次盛会,点击 铁合金在线第28届国际铬镍不锈钢新能源产业大会 查看更多。