内容概述 一、行情回顾: 二、现货方面: 螺纹钢(HRB mm)现货市场表现: 铁矿石现货市场表现: 海...

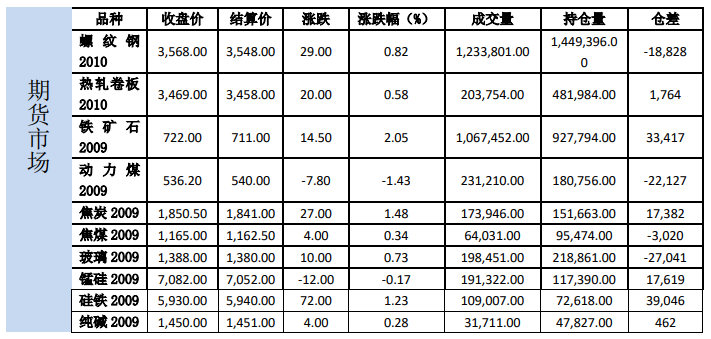

一、行情回顾:

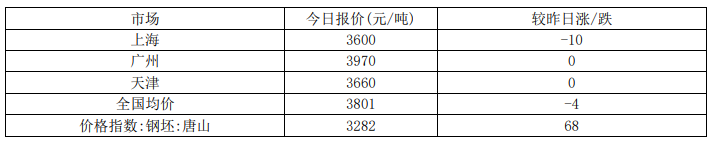

二、现货方面:

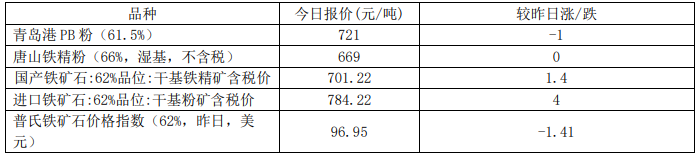

铁矿石现货市场表现:

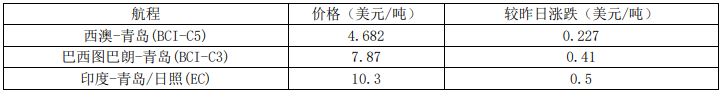

海运运费情况:

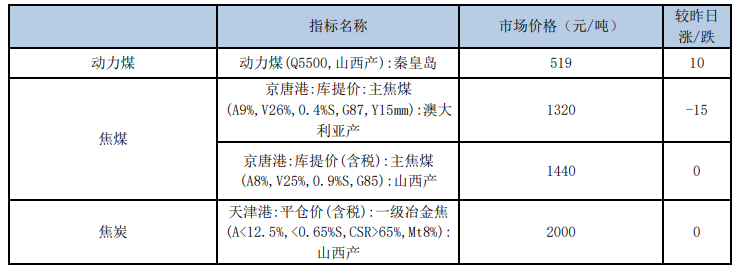

煤炭现货市场表现:

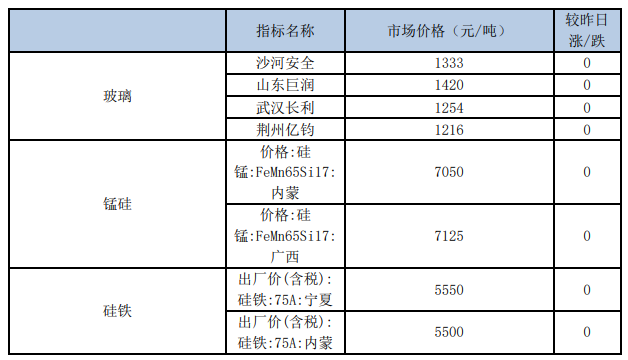

铁合金、玻璃市场表现:

三、操作建议:

螺纹钢:

21日螺纹和热卷10合约分别上涨0.82%和0.58%,收于3568和3469。

现货方面,上海HRB400:20mm螺纹价格报3600元/吨(折过磅3711元/吨),较上一交易日下跌10,天津

HRB400:20mm螺纹价格报3660元/吨(折交割品3863元/吨),较上一交易日持平,上海热轧卷板:4.75*1500*C:Q235B

报3570元/吨,较上一交易日持平。

基差方面,以上海现货为标的,螺纹10合约基差143元/吨;热卷10合约与上海现货基差101元/吨。

库存方面:数据(05月21日):

螺纹钢社会库存836.64万吨,周环比下降56.56万吨,周环比下降6.33%,年同比上升46.82%;

螺纹钢厂库存301.01万吨,周环比下降30.35万吨,周环比降幅9.16%,年同比上升43.94%;

热卷社会库存299.35万吨,周环比下降6.61万吨,周环比降幅2.16%,年同比上升47.78%;

热卷钢厂库存114.74万吨,周环比下降2.04万吨,周环比降幅1.75%,年同比上升28.60%。

产量方面,21日螺纹钢产量周环比上升10.25万吨至391.56万吨,同比增幅2.63%。热卷产量周环比上升0.70

万吨至308.21万吨,同比下降7.55%。

产能利用率:

高炉方面,14日调研247家钢厂高炉炼铁产能利用率89.94%,环比增0.81%,同比增0.78%;钢厂盈

利率90.04%,环比增1.73%,同比降5.19%;日均铁水产量239.41万吨,环比增2.16万吨,同比增2.08万吨。

富宝废钢数据,14日49家独立电炉废钢利用率(废钢用量/产能)67.1%,环比下降0.8%,70家长流程钢厂日

均废钢用量145900吨,环比上升12090。

统计局数据:

1—4月份,全国房地产开发投资33103亿元,同比下降3.3%,降幅比1—3月份收窄4.4个百分点。其中,住

宅投资24238亿元,下降2.8%,降幅收窄4.4个百分点。

1—4月份,房地产开发企业房屋施工面积740568万平方米,同比增长2.5%,增速比1—3月份回落0.1个百

分点。房屋新开工面积47768万平方米,下降18.4%,降幅收窄8.8个百分点。房屋竣工面积19286万平方米,下

降14.5%,降幅收窄1.3个百分点。

1—4月份,房地产开发企业土地购置面积3151万平方米,同比下降12.0%,降幅比1—3月份收窄10.6个百

分点;土地成交价款1699亿元,增长6.9%,1—3月份为下降18.1%。

1—4月份,商品房销售面积33973万平方米,同比下降19.3%,降幅比1—3月份收窄7.0个百分点。

1-4月份基础设施投资同比下降11.8%,降幅比1—3月份收窄7.9个百分点。其中,道路运输业投资下降9.4%,

降幅收窄8.1个百分点;铁路运输业投资下降16.1%,降幅收窄12.5个百分点。

4

评价:

本周螺纹产量和消费量均创新高,供给端螺纹价格上涨再次给出电炉利润,电炉供给再次上升,长流程方面高

炉产能利用率来到高位,但转炉废钢添加量也还有上升空间,综合来看螺纹产量虽然已经创下新高,但上方或还有

少量空间,需求方面本周没有延续过去五周震荡规律,连续两周上行创下新高,供需两强格局延续。板材方面,热

卷周度消费小幅下降,但中板消费继续上行,再创新高。

综合来看,目前需求持续处于较高水平,但产量增速同样较快,中长期来看4月地产方面主要数据同比仍有微

小的降幅,用钢需求直接相关的房屋新开工面积4月当月同比降幅缩窄至-1.25%,建筑工程投资当月同比增幅扩大

至7.41%,不过4月基数较小,我们根据单位平方米的投资额测算的施工强度指数环比增幅不大。先行指标销售面

积4月当月同比降幅缩窄至-2.14%。基建方面,用钢需求相关的道路和铁路投资当月同比增幅已经上升至7.02%和

8.51%,明显高于总基建投资当月增速。从这个角度来讲目前的高需求大部分来源仍是赶工效应而不是总量的增加,

所以不能形成钢材价格继续上升的驱动,钢价表现弱于原料。

铁矿石:

21日铁矿石主力合约2009上涨2.05%收于722.0。截止05月20日,62%普氏指数报96.10,较前一日下降

1.85。

库存方面,05月15日全国45港进口铁矿库存统计11094.90万吨,较上周降94.06万吨;日均疏

港量300.61万吨减15.83万吨。05月14日钢厂烧结粉矿库存下降11.9万吨至1613.32万吨。

发货方面,05月11日-05月17日澳洲巴西铁矿发运总量2195.7万吨,环比上期减少6万吨。澳洲发运总量

1741.6万吨,环比增加54.5万吨;巴西发运总量454.1万吨,环比减少60.5万吨。

到港方面,05月11日-05月17日中国45港铁矿石到港量2265.8万吨,环比增加89.3万吨;北方六港到港

总量为1036.8万吨,环比减少62.2万吨。

评价:

上周全球总发运量2724.7万吨,环比增加40万吨,但巴西方面发运连续两周下降明显低于去年同

期,处于历史低位,另外巴西方面新冠疫情仍在恶化,这使得后期铁矿石供给主要预期增量来源的不确定性增加。

到港方面,上周到港继续小幅增加,不过根据前期发货推算下周到港预计将有所下降。库存方面,上周铁矿石港口

库存先降后升,本周一继续下降,刷新16年以来的新低,上周钢厂库存继续小幅下降。由于当前钢材需求表现强

势,钢厂利润尚可,铁矿石需求端高炉铁水产量仍在继续上升来到高位,而铁矿石库存却在持续下降,最大的供应

增量预期来源巴西发运仍在低位徘徊,且巴西疫情仍在恶化,中澳贸易摩擦也提供炒作情绪,预计铁矿短期偏强震

荡。

焦煤:

5

21日,焦煤2009收1165.0,较上一交易日上涨0.34%。

库存数据,上周炼焦煤煤矿库存331.94增14.71,钢厂炼焦煤库存760.54增10.98,平均可用天数15.15增

0.22;独立焦化厂炼焦煤库存669.34增9.09,钢焦企业合计炼焦煤库存1429.88增20.07;沿海港口进口焦煤库

存524增35,总库存增69.78。

现货价格方面,京唐港山西产主焦煤价格维持1440元/吨,京唐港澳大利亚产主焦煤价格维持1335元/吨。临

汾主焦煤维持1340。进口煤方面,澳煤价格方面,澳煤一线焦煤CFR维持126.5美元,二线焦煤维持99美元,澳

煤价格止跌企稳,蒙煤价格维持1200。

本周产地煤矿报价相对坚挺,两会期间山西部分煤矿执行停产一个月,各主产区为保证安全生产均有降低生产

负荷的情况,内产焦煤供应有所减少。

产量方面:2019年1-12月炼焦煤累计产量4.70亿吨,累计同比增长8.19%。2019年煤矿开工率较高,炼焦煤

供应充足,产量增速同比18年有较大的增长。

进口煤方面,蒙煤通车量持续回升,周末通车量接近1000车,基本恢复至疫情之前的水平。受海外疫情影响

全球制造业需求大幅下降,澳煤价格也大幅下跌,进口煤与国产煤共振下跌。在全球制造业大幅下滑的情况下,中

国成为最大的国际煤消费市场,但由于1-4月原煤进口量大幅增长远超预期,在维持现有进口配额的情况下预计今

年下半年进口煤可用配额较少,通关政策将持续收紧。

库存方面,上游煤矿库存累积,同时下游焦化厂及钢厂主要以消耗自身库存为主,因此下游库存有一定下降。

需求端,根据统计局数据,我国1-12月份我国炼焦煤消费54666万吨,同比增长8.2%。

评价:

两会临近山西大同关停部分煤矿直至两会结束,其余各主产区也加强煤矿安全生产检查,短期内产焦煤供应有

一定缩减。本周钢厂及焦化厂焦煤库存有一定下降,以消耗自身库存为主。焦企第而轮提涨后焦企利润持续恢复,

但短期内焦煤采购意愿依然不高。高速公路恢复收费,对焦煤发运成本有一定的提振。需求端钢厂高炉产能利用率

有所回升,叠加终端需求持续恢复,钢材库存去化速度尚可一定程度上对焦化产业链有所提振,短期内焦煤基本面

有所好转。海外疫情爆发对全球经济带来较大的冲击,目前盘面以澳煤定价,但随着进口煤逐步收紧,据传华南地

区已经停止接收进口澳洲煤,也引发煤炭系品种盘面大幅拉涨,盘面价格直追蒙煤,在澳煤无法正常通关的情况下,

盘面将很可能以蒙煤进行定价,而目前盘面价格仍小幅贴水蒙煤现货报价,基差存在进一步缩窄的动能,短期内焦

煤将维持偏强走势。

焦炭:

21日,焦炭2009收1850.5,较上一交易日上涨1.48%。

本周焦炭市场持稳运行,天津港一级、准一级、二级冶金焦价格维持2000,1900,1750元/吨。

上周独立焦化厂产能利用率80.48增0.65,独立焦化厂焦炭库存64.34上涨6.21,钢厂焦炭库存468.35减

6

3.09,平均可用天数15.26减0.35,港口焦炭总库存338减7.5,总库存减4.38。247家钢厂高炉开工率89.84增

1.56,高炉炼铁产能利用率89.94增0.81,163家钢厂高炉产能利用率78.9增0.82。

本周焦炉产能利用率明显回升,焦企落实第二轮提涨,但焦煤价格持续下跌使焦企生产成本下移,亏损的焦化

厂数量有所减少,叠加下游钢材产量持续回升,焦炭需求量增加,因此本周焦炭供应有一定回升。

山东省坚决执行“以煤定焦”环保治理战略,据了解目前山东地区焦化厂用煤指标剩余量较少,如真正执行以

煤定焦将对山东地区焦炭供应带来较大幅度的减量,增加外来焦炭调入量。

下游方面,钢厂高炉开工率持续回升,产能利用率也有所回升,同时钢材库存去化速度较快,需求恢复速度较

快。

评价:

焦企第二轮提涨已经落实。山东省坚决执行“以煤定焦”的焦化生产模式,而由于前期焦炭产出较多今年剩

余额度已经相对有限,如按照当前生产效率推算山东省有接近800万吨焦炭缺口,对华东地区焦炭供应带来较大

的冲击。由于澳煤进口受限,焦煤价格持续反弹,加上五一长假后高速公路恢复收费带来的汽运价格上涨,焦企

生产、销售成本有一定程度的增加,二轮涨幅未必能完全覆盖成本增量,焦企提涨第三轮的概率较大。海外疫情

冲击全球制造业经济,但国内房地产产业链恢复速度较快,焦炭内需稳步回升,同时焦炭供应端压减产能计划仍

在执行,华东地区预计将有明显的产能减量预期,预计焦炭短期内供应将持续偏紧,走势相对偏强。

动力煤:

21日,动力煤2009收536.2元/吨,下跌1.43%。现货方面,CCI5500报价534,较昨日上涨10元。

主要数据方面,秦皇岛库存下降10至389万吨,曹妃甸库存小幅下降。下游沿海六大发电集团库存下降13.39

至1429.44万吨,库存可用天数下降0.91至21.07天,日均耗煤增加2.21至67.84万吨。运输方面,CBCFI运费

指数上涨30.04至812.11,秦皇岛至广州运价上涨1.2至41.8元/吨。秦皇岛锚地船舶与预到船舶数量45,铁路

到车4299辆,铁路调入量为34,港口吞吐量44万吨。

产地方面,高速公路恢复收费,汽运价格涨幅大都未能覆盖增加的运费成本,因此煤炭地销车辆大幅减少,产

地煤矿继续下调报价对补贴部分运费成本。港口煤表现则好于产地煤,目前大秦线正处于年度检修期,铁路调入量

出现明显下降,而电厂采购有明显增量,因此环渤海地区煤炭净调出量大幅增加。

产量方面,1-4月原煤产量11.52亿吨,同比增加1.3%。产量上来看,4月当月原煤产量环比有所下降,产地

煤矿开工率有一定回落,预计5月原煤产量仍将有所回落。

进口煤方面,4月进口煤3094.8万吨,1-4月当月进口煤数量1.27亿吨,累计同比大幅增加26.9%。1-4月我

国进口煤受疫情影响有限,实际原煤进口量同比增长依然接近30%。但过快增长的进口煤数量挤占了今年剩余的进

口煤份额。海外疫情依然处于爆发期,全球煤炭需求持续下滑,将对国际煤价产生较大的下行压力。目前进口煤主

要以电厂终端采购为主。

7

需求端,沿海六大电厂日耗回升至67万吨左右,可用天数偏低,同口径下远高于去年同期,但两会召开期间

下游制造业有停工预期,短期内动力煤需求将有所回落。尽管时点上处于动力煤消费淡季,但由于制造业持续恢复,

电厂实际耗煤量稳步提升。

运输方面,煤炭运费指数持续反弹。受大秦线检修影响,港口锚地和预到船舶数量回升,下游采购增加,港口

吞吐量维持高位。

港口库存方面,环渤海地区港口库存持续下降,秦皇岛港口库存已经跌破400万吨,叠加目前大秦线例行检修,

煤炭调入量下降,动力煤净调出量增加,库存去化速度较快。全国73港总库存有所回落,长江口、华南地区库存高

位震荡。

评价:

港口煤价持续反弹。目前北港库存大幅回落,下水煤成交较多,库存自中游向下游转移。大秦线处于例行检修

窗口期,环渤海下水煤价下跌幅度逐步放缓,下游采购量有明显增加,环保海地区煤炭净调出量增加,库存去化速

度加快,锚地船舶数量持续增加,海运费也持续上涨。六大电厂日均耗煤量稳步回升,库存量降至1450万吨下方,

可用天数降至21天左右,下游电煤及工业用煤需求持续回升,沿海地区火力发电表现强劲。煤电年度长协将近签

订,以及主产区煤矿安全生产检查趋严,预计将对市场信心有一定提振,目前09合约升水较多,北港低硫煤相对

较缺,期现套利对盘面影响有限。目前港口现货持续大幅回升修复基差,建议逢低入场多11空9或多1空9反套

策略。

玻璃:

21日,玻璃2009收1388元/吨,上涨0.73%。

产能方面,漳州旗滨五线600吨冷修完毕,前期点火复产。前期点火的山西利虎二线已经引板生产玻璃。后期

山西神木瑞诚,沙河迎新搬迁线也都有点火的计划,具体时间待定。本周产能利用率为66.45%;环比上周下跌0.04%,

同比去年下跌3.63%;剔除僵尸产能后玻璃产能利用率为78.88%,环比上周下跌0.05%,同比去年下跌4.83%。在

产玻璃产能89742万重箱,环比上周下跌60万重箱,同比去年下跌3768万重箱。本周行业库存5133万重箱,环

比上周下降26万重箱,同比去年增加710万重箱。周末库存天数20.88天,环比上周下降0.09天,同比增加3.63

天。

评价:

本周玻璃厂库库存持续下降,各大主产区厂库出库情况良好。从产销情况来看,本周原片厂家产销率增加,终

端直销订单持续增加。受两会召开影响沙河地区物流再度首先,出库难度有所增加。本周多地报价出现反弹,现货

市场信心得到较大的提振。库存出现下降除了部分的玻璃厂库库存去化由厂库转移至贸易商等中间环节,实际终端

采购持续回升也反映了需求持续转好的趋势。但目前厂库库存依然远高于往年,距离安全库存水平仍有较大的距离,

远月合约依然承压,且9月合约升水最便宜交割品较多,单边做多9月合约安全边际相对较低,继续持有多玻璃空

8

纯碱跨品种套利策略。

纯碱:

21日,纯碱2009合约收盘价1450,上涨0.28%。

隆众资讯统计,国内纯碱整体开工率69.96%,上周73.14%,环比下调3.18%,其中氨碱的开工率71.57%,上周

74.62%,环比下调3.05%,联产开工率68.53%,上周70.93%,环比下调2.4%。12家百万吨企业整体开工率74.63%,

上周81.15%,环比下调6.52%。周内纯碱产量49.15万吨,上周51.39万吨,减少2.24万吨,降幅4.36%。轻质碱

产量25.75万吨,上周轻质产量25.75万吨,环比无变化。重质碱产量23.4万吨,上周重质碱25.63万吨,减少

2.24万吨,环比下调8.74%。本周国内纯碱厂家总库存171.07万吨,上周161.07万吨,环比增加10万吨,涨幅

6.21%。其中,轻质纯碱90.84万吨,上周85.79万吨,涨幅5.89%,重质纯碱80.23万吨,上周75.28万吨,涨幅

6.58%。去年同期库存量为30.08万吨,同比增加140.99万吨,增幅468.72%。

评价:

本周检修企业有所增加,部分企业降负荷生产,纯碱周开工率及产量有明显回落。本周纯碱厂家库存增长幅度

有所下降,节前采购有所增加,但去库压力较大。前期协会建议企业进行限产操作,同时夏季是碱厂季节性检修高

峰,限产造成的产能缩减与检修产能存在较多的重合,但需求端玻璃行业也存在产能缩减预期,检修带来的供应减

量预计相对有限,难以对价格形成较大的提振,建议逢高做空纯碱09合约。

铁合金:

21日,锰硅2009收7082元/吨,下跌0.17%,硅铁2009收5930,上涨1.23%。

锰矿方面,澳矿Mn44块天津港价格为56元/吨度,较昨日下跌1元。钢招方面,硅锰方面,河钢集团5月硅

锰招标敲定7500元/吨,环比4月上涨900元;硅铁方面,河钢集团4月询价5600,环比大幅下跌250,部分钢

厂已率先敲定招标价格,环比均有下跌。

南非锰矿陆续恢复出口。但港口报价依然相对较高,锰硅生产成本加高,生产利润偏低,需求端锰硅硅铁下

游钢厂产量恢复较好,但钢厂利润偏低,终端压价意愿强烈,铁合金基本面在短时间内难以发生逆转。锰硅市场

成交意愿相对不及预期,09合约存在一定的套期保值以及期现套利无风险利润,短期内存在回调压力。

仅供参考。

铬镍所“长”,“湘”得益彰!铁合金在线第28届国际铬镍不锈钢新能源产业大会将于2025年9月18-20日在湖南长沙举办。我们诚挚邀请您拨冗出席此次盛会,点击 铁合金在线第28届国际铬镍不锈钢新能源产业大会 查看更多。