内容概述 一、行情回顾: 二、现货方面: 螺纹钢(HRB mm)现货市场表现: 铁矿石现货市场表现: 海...

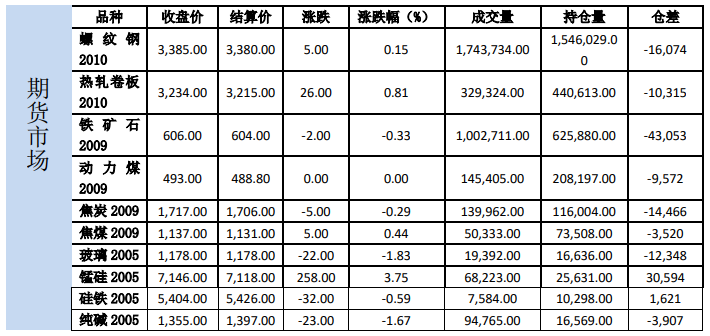

一、行情回顾:

二、现货方面:

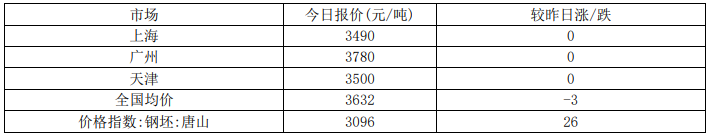

螺纹钢(HRB400 20mm)现货市场表现:

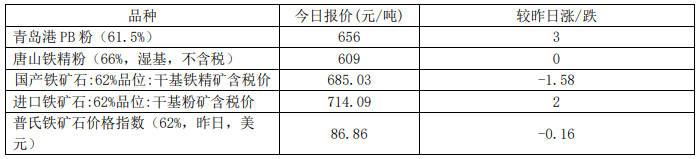

铁矿石现货市场表现:

海运运费情况:

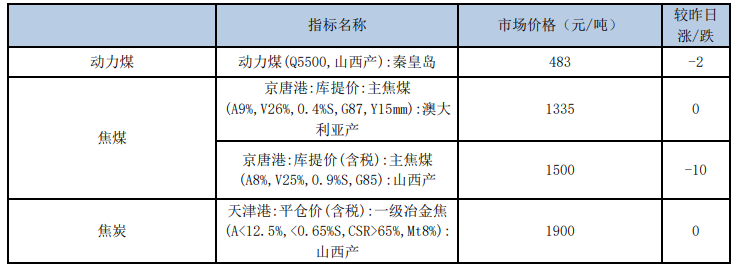

煤炭现货市场表现:

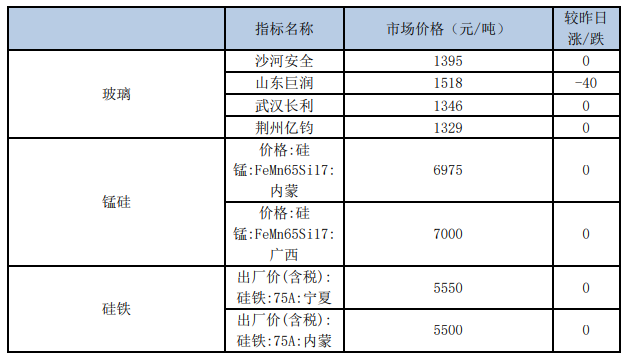

铁合金、玻璃市场表现:

三、操作建议:

螺纹钢:

16日螺纹和热卷10合约分别上涨0.15%和0.81%,收于3385和3234。

现货方面,上海HRB400:20mm螺纹价格报3490元/吨(折过磅3598元/吨),较上一交易日持平,天津HRB400:20mm

螺纹价格报3500元/吨(折交割品3698元/吨),较上一交易日持平,上海热轧卷板:4.75*1500*C:Q235B报3320

元/吨,较上一交易日持平。

基差方面,以上海现货为标的,螺纹10合约基差213元/吨;热卷10合约与上海现货基差86元/吨。

库存方面:数据(04月16日):

螺纹钢社会库存1141.70万吨,周环比下降69.30万吨,周环比下降5.72%,年同比上升61.01%;

螺纹钢厂库存459.36万吨,周环比下降62.19万吨,周环比降幅11.92%,年同比上升127.87%;

热卷社会库存368.95万吨,周环比下降15.19万吨,周环比降幅3.95%,年同比上升73.25%;

热卷钢厂库存124.67万吨,周环比下降7.8万吨,周环比降幅5.89%,年同比上升38.06%。

产量方面,16日螺纹钢产量周环比上升17.93万吨至343.44万吨,同比降幅3.36%。热卷产量周环比下降0.65

万吨至309.39万吨,同比下降5.80%。

产能利用率方面,

高炉方面,10日调研247家钢厂高炉炼铁产能利用率78.81%,增1.01%,同比降2.93%;钢厂盈利率

83.40%,增0.81%;日均铁水产量220.38万吨,增2.82万吨,同比降8.20万吨。

电炉方面,09日富宝49家独立电炉厂开工率为54.9%,较上周上升5.4个百分点。样本电炉厂废钢利用率(废

钢用量/电炉产能)为51.4%,较上周上升2.9个百分点。70家长流程钢厂日均废钢用量108210吨,较上周上升

11400吨。

评价:

库存情况来看,本周螺纹钢总库存环比下降131.49万吨,降幅继续扩大,产量上升17.93万吨,周消费量大

幅上升至474.93万吨,再次刷新历史高点,目前产量和消费量都出现了较快的增长,并且从复工情况来看消费量

可能会维持在较高的水平,超季节性反弹可能已经出现。供给端,产能利用率方面,本周电炉产能利用率增速明显

放缓,转炉废钢添加量增幅重新增加,废钢价格低位企稳,华东电炉钢厂已经出现300以上的利润,电炉产能利用

率仍有上升的空间。

从10月合约的角度来看,历年螺纹总库存在10月的时候都较为接近,10月螺纹库存的方差也是最小的,在假

设螺纹库存在10月达到与去年同期持平,期间平均周消费量为400万吨的情况下,对应的周平均产量为371万吨,

但目前实际的周消费量为474.93万吨,高出预设平均值18.7%,产量为343.4万吨,低于预设平均值7.51%,所以

现实是明显偏强的如果持续螺纹库存在10月可能会创下新低。

4

从数据的转折点来看,在预设10月之前周度平均消费量为400万吨的情况下,周度平衡产量至少为371万吨,

而19年同期的产量均值为367万吨,且目前周度消费量是持续创新高的状态,远高于我们预设的400万吨,所以

在产量达到平衡产量之前螺纹价格或难以重新下跌。目前废钢价格已经企稳反弹,现实需求强劲,虽有海外需求下

降的担忧,但当前情况下对现实的交易再占上风,另外唐山方面又有限产的消息传出,具体方案尚未公布,预计短

期10合约在3250-3500之间震荡。

铁矿石:

16日铁矿石主力合约2009下降0.33%收于606.0。截止04月15日,62%普氏指数报85.85,较前一日下跌

0.25。

库存方面,04月10日全国45港进口铁矿库存统计11609.35万吨,较上周增73.05万吨;日均疏

港量304.11万吨增0.885万吨。钢厂烧结粉矿库存下降12.35万吨至1605.56万吨。

发货方面,04月06日-04月12日澳洲巴西铁矿发运总量1980.6万吨,环比上期减少317.4万吨,澳洲发货总

量1507.9万吨,环比减少205.5万吨,澳洲发往中国量1323.5万吨,环比上周减少127.7万吨。巴西发货总量

472.7万吨,环比上期减少111.9万吨,其中淡水河谷发货量412.7万吨,环比减少79.6万吨,CSN发货量40.1万

吨,环比减少17.2万吨。

到港方面,04月06日-04月12日全国26港到港总量为2132.6万吨,环比减少196.1万吨;北方六港到港总

量为1155.6万吨,环比增加112.4万吨。

评价:

上周澳巴铁矿石发货环比再次上升来到年内高位,巴西北部,东南部和南部港口发货全线上升,同时26港到

港也出现了明显回升。库存方面,铁矿石港口库存小幅回升,钢厂库存略有下降,上半年铁矿石供需大概率维持紧

平衡状态,由于当前钢材需求表现强势,钢厂利润尚可且高炉产能利用率距离高位还有明显距离,预计铁矿石需求

有进一步上升的空间。但下半年来看,巴西供应恢复,以及海外疫情对全球铁矿石需求的影响都会对铁矿石后期的

价格形成压力,目前四大矿山对疫情的防控情况尚可,疫情对供给产生影响属于小概率事件,铁矿石09合约长期

来看仍有压力,但近期钢材需求较强,废钢价格也开始企稳反弹,整个黑色系价格都得到了一定支撑,短期注意节

奏,控制风险。

焦煤:

16日,焦煤200收1137.0,较上一交易日上涨0.44%。

库存数据,上周炼焦煤煤矿库存268.49增17.2,钢厂炼焦煤库存776.14减26.36,平均可用天数15.46减

0.52;独立焦化厂炼焦煤库存629.47减17.69,钢焦企业合计炼焦煤库存1405.61减44.05;沿海港口进口焦煤库

5

存552减20,总库存减46.85。

现货价格方面,京唐港山西产主焦煤价格下跌10至1500元/吨,京唐港澳大利亚产主焦煤价格维持1335元/

吨。临汾主焦煤维持1390。进口煤方面,澳煤价格方面,澳煤一线焦煤CFR下跌2.5至145.5美元,二线焦煤下跌

2.5至125.75美元,澳煤价格再度回落,蒙煤价格下跌至1280。

本周产地煤矿报价下跌幅度有所放缓,产地焦煤价格震荡走弱,下游焦化厂与钢厂采购量依然不高,主要以消

耗自身库存为主,煤矿库存有一定累积。

产量方面:2019年1-11月炼焦煤累计产量4.96亿吨,累计同比增长8.63%。2019年煤矿开工率较高,炼焦煤

供应充足,产量增速同比18年有较大的增长。

进口煤方面,蒙煤进口量有有明显回升,前期由于量少报价持稳,随着进口量逐步增加,本周价格出现明显下

滑。受海外疫情影响全球制造业需求大幅下降,澳煤价格也持续下跌,进口煤与国产煤共振下跌,为保持进口份额

蒙古国加快炼焦煤出口。

库存方面,上游煤矿库存累积,同时下游焦化厂及钢厂主要以消耗自身库存为主,因此下游库存有一定下降。

需求端,根据统计局数据,我国1-11月份我国炼焦煤消费50338万吨,同比增长8.2%。11月份,炼焦煤消费

4701万吨,同比增长11.3%。

评价:

旭阳等焦企开始第一轮提涨,上涨幅度50。焦煤煤矿已经基本上恢复正常生产,高速公路免费导致汽运费维持

低位,但目前焦企利润遭到压缩,下游补库意愿减弱,焦煤产地价格持续回落。受海外疫情影响全球制造业需求大

幅下滑,澳煤价格较为疲软,而蒙煤在逐步恢复进口后价格也持续回落,进口煤与国产煤共振下跌。本周钢厂及焦

化厂焦煤库存有一定下降,以消耗自身库存为主。焦企第一轮提涨后依然有部分焦企处于负利润状态,短期内焦煤

采购意愿依然不高。高速公路将有可能提前恢复收费,对焦煤发运成本有一定的提振,需求端钢厂高炉产能利用率

有所回升,叠加终端需求持续恢复,钢材库存去化速度尚可一定程度上对焦化产业链有所提振,但短期内焦煤基本

面依然偏宽松,叠加海外疫情爆发对全球经济带来较大的冲击,但目前9月合约贴水较多,下方支撑较强,建议观

望。

焦炭:

16日,焦炭2009收1717.0,较上一交易日下跌0.29%。

本周焦炭市场偏弱运行,天津港一级、准一级、二级冶金焦价格维持1900,1800,1650元/吨。

上周独立焦化厂产能利用率75.18增0.02,独立焦化厂焦炭库存82.14减10.44,钢厂焦炭库存493.39增

5.12,平均可用天数16.71减0.06,港口焦炭总库存329增8,总库存增2.68。247家钢厂高炉开工率78.86增

1.51,高炉炼铁产能利用率78.81增1.01,163家钢厂高炉开工率75.9增0.59。

本周焦炉产能利用率小幅回落,钢厂落实第五轮提降,亏损焦化厂数量增加,因此本周产能利用率有小幅回落,

6

钢厂也增加了焦炭的采购量,港口库存方面本周出现一定的增加。

山西、徐州陆续公布2020年压减产能计划,中长期对焦炭供应有一定的减量预期。

下游方面,钢厂高炉开工率持续回升,产能利用率也有所回升,同时钢材库存去化速度较快,需求恢复速度较

快。

评价:

综合来看,旭阳、美锦能源等焦企开启第一轮提涨,幅度50。疫情对焦炭供应的短期利好已经消退,同时下

游焦炭库存绝对值偏高,在开工率较低的情况下钢厂补库意愿较低,对焦炭现货价格形成一定的压力。受钢厂持

续走低的利润水平影响,节后钢厂连续提降五轮,亏损焦化厂数量有所增加,尽管原材料焦煤产地报价持续下

降,焦炭成本端支撑有一定下移,但成本下降幅度不及产成品调价幅度。废钢价格持续下跌对铁水产量产生一定

的挤兑。海外疫情冲击全球制造业经济,焦炭需求依然偏弱,预计短期内焦炭将维持区间震荡走势,下方空间相

对有限,可轻仓尝试多焦炭空焦煤做多焦炭盘面利润的套利策略。

动力煤:

今日动力煤2009收493.0元/吨,上涨0.00%。现货方面,秦皇岛CCIQ5500成交价下跌2元至486元/吨,CCIQ5000

成交价下跌3元至415元/吨,5500-5000价差为71元。

主要数据方面,秦皇岛库存下降增加9.5至688万吨,曹妃甸库存小幅增加。下游沿海六大发电集团库存增加

19.88至1623.2万吨,库存可用天数下降1.21至28.04天,日均耗煤增加4.2至54.82万吨。运输方面,CBCFI

运费指数下跌0.67至464.16,秦皇岛至广州运价下跌0至23.9元/吨。秦皇岛锚地船舶与预到船舶数量19,铁路

到车4409辆,铁路调入量为34.5,港口吞吐量25万吨。

产地方面,主产区煤矿复产率在90%以上,疫情带来的煤矿供应短缺已经消退,主产区煤矿纷纷下调报价,末

煤销售尚可,块煤价格下跌较多,产地煤价与港口煤价仍处于共振下跌状态。

产量方面,1-2月原煤产量4.9亿吨,当月同比下降6.3%,受疫情影响1-2月原煤产量大幅下降,但随着煤矿

陆续复工复产,预计3月份原煤产量将有明显回升。

进口煤方面,1-2月当月进口煤数量6806万吨,同比回升明显。2019年12月当月进口煤量较低,集中在1-2

月进行报关,造成1-2月进口量较高,12-2月3个月平均值来看则尚处于合理区间。但目前海关对进口煤实施严控

政策,上周广东港口禁止异地报关,口头告知今年将以2017年全年水平的一半控制煤炭进口进度,但并未延续全

年,预计下半年进口额度将有所增加。本周福州、防城港禁止异地报关,但进口煤性价比再度增加,短期内进口政

策预计影响有限。

需求端,沿海六大电厂日耗维持在55万吨左右,耗煤量增长缓慢,依然低于去年同期。下游工业企业进度仍

然缓慢,工业用煤需求处于缓慢复苏阶段。

运输方面,煤炭运费指数低位震荡。港口锚地和预到船舶数量小幅回升,实际下水发运量较低,秦皇岛铁路调

7

入量及港口吞吐量维持低位。

港口库存方面,环渤海地区港口库存大幅增加,即将面临强制疏港压力。全国73港总库存持续回升,长江口、

华南地区库存高位震荡。

评价:

港口CCI5500现货价格下跌幅度有所放缓。煤矿主产区开工率较高,受下游采购疲软影响,铁路发运量下降,

环渤海地区港口吞吐量也持续维持低位,调入量远大于调出量。六大电厂日均耗煤量较稳定,库存量回落至1700万

吨下方,下游电煤及工业用煤需求小幅回升,但增速依然相对缓慢。进入4月采暖季结束,动力煤消费淡季来临。

神华4月长协价维持下跌26至536,也引发港口煤价大幅下探,目前市场煤、长协煤、进口煤接连下跌,整体市场

情绪悲观。煤电年度长协将近签订,预计将对市场信心有一定提振,但短期内动力煤依然走势偏弱。

玻璃:

今日玻璃2009收1230元/吨,下跌1.2%。

产能方面,本周没有产能的增减变化。部分地区生产企业出于当前现货价格压力的考虑,已经建好的生产线点

火时间计划延后到下半年。也有部分地区出于环保监管的影响,产能有削减的计划。上周产能利用率为68.33%;环

比上周上涨0.00%,同比去年下降1.54%;剔除僵尸产能后玻璃产能利用率为81.13%,环比上周上涨0.00%,同比

去年下降2.35%。在产玻璃产能92292万重箱,环比上周增加0万重箱,同比去年下降798万重箱。上周行业库存

5278万重箱,环比上周增加20万重箱,同比去年增加752万重箱。周末库存天数20.87天,环比上周增加0.08

天,同比增加3.13天。

评价:

目前多地生产企业库存水平依然较高,部分厂家已经处于库存爆满状态,但随着下游贸易商及深加工企业陆续

复工,平板玻璃下游需求有一定恢复,前期受到物流限制原料紧缺的局面也逐步得到缓解。沙河地区国五汽车禁止

上高速的限制已经完全去除,库存有明显的去化。短期内高库存依然制约玻璃价格上涨空间,华南地区由于海外疫

情爆发出口贸易订单大幅下降,需求较为疲软。尽管终端需求有边际恢复,但实际去库压力仍然非常大。纯碱限产

带来的利好情绪已经消退,午后纯碱协会宣布限产文件作废,由强制限产改为自发性限产,玻璃盘面也出现明显下

跌,心态较为悲观。现货市场依然维持疲软,盘面上涨为厂家打开了套保空间,短期内价格依然偏弱震荡。

纯碱:

今日纯碱2005合约收盘价1355,下跌1.67%。

隆众资讯统计,国内纯碱整体开工率82.48%,上周81.91%,环比上调0.57%,其中氨碱的开工率84.05%,上周

85.08%,环比下调1.03%,联产开工率81.59%,上周80.02%,环比上调1.57%。12家百万吨企业整体开工率88.62%,

上周88.49%,环比上调0.13%。周内纯碱产量57.77万吨,上周57.37万吨,环比增加0.4万吨。轻质碱产量29.15

8

万吨,上周轻质产量28.73万吨,增加0.42万吨,上调1.46%。重质碱产量28.62万吨,上周重质碱28.64万吨,

减少0.02万吨,下调0.07%。本周国内纯碱厂家总库存140.99万吨,上周125.65万吨,环比增加15.34万吨,涨

幅12.21%。其中,轻质纯碱70.7万吨,环比增加61.97万吨,涨幅14.09%,重质纯碱70.29万吨,环比增加63.68

万吨,增幅10.38%。去年同期库存量为25.4万吨,同比增加115.59万吨,增幅455.08%。当前,国内停车企业4

家,涉及产能190万吨,开工降负荷生产影响128万吨。

评价:

纯碱行业开工率维持高位,纯碱周产量持续小幅增加,但春节期间新型冠状病毒对制造业造成巨大影响,产业

链终端需求大幅下降。据隆众资讯调研本周纯碱厂家库存大幅增加,下游玻璃企业采购意愿较弱,基本面依然偏弱。

昨日纯碱行业协会发布行业减产通知,据核定产能减产幅度为558万吨,减产比例为18%,具体执行力度有待观望,

早盘上涨情绪依然热烈,但下午协会公布前日限产文件作废,由强制限产改为劝导性限产,盘面再度大跌。夏季是

碱厂季节性检修高峰,限产造成的产能缩减与检修产能存在较多的重合,需求端玻璃行业也存在产能缩减预期,纯

碱近月合约也即将打开无风险套利空间,建议逢高做空纯碱09合约。

铁合金:

今日锰硅2005收7178元/吨,上涨3.13%,硅铁2005收5522,下跌0.14%。

锰矿方面,澳矿Mn44块天津港价格为52元/吨度,较昨日上涨0元。钢招方面,硅锰方面,河钢集团4月硅

锰招标敲定6600元/吨,环比3月上涨700元;硅铁方面,河钢集团4月询价5600,环比大幅下跌250,部分钢

厂已率先敲定招标价格,环比均有下跌。

由于国外疫情爆发蔓延,澳洲、南非、赞比亚等锰矿主要进口国运输受到一定影响,其中南非26日开始实施

21天临时封国措施。受次影响天津港、钦州港贸易商锰矿报价大幅上升,惜售心态明显,昨日由于疫情形势依然

严峻,南非宣布将延长封国时间,今日盘面锰硅闻风大涨,涨停收盘。但我国锰矿近几年来持续处于高供应状

态,过剩较为严重,短期内锰矿消耗问题不大,更多的是对于后市锰矿进口将维持长时间下降的预期。南非锰矿

出口量有回升迹象,需求端锰硅硅铁下游钢厂产量恢复依然较为缓慢,铁合金在短时间内难以发生逆转。后市持

续关注锰矿进口相关信息,盘面不宜追多。

仅供参考。