内容概述 一、行情回顾: 二、现货方面: 螺纹钢(HRB mm)现货市场表现: 铁矿石现货市场表现: 海...

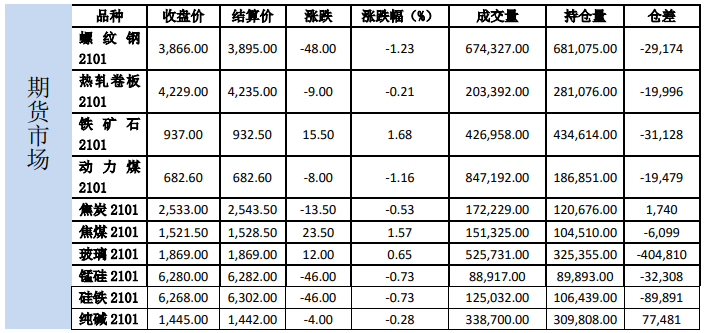

一、行情回顾:

二、现货方面:

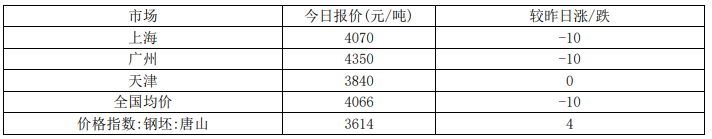

螺纹钢(HRB400 20mm)现货市场表现:

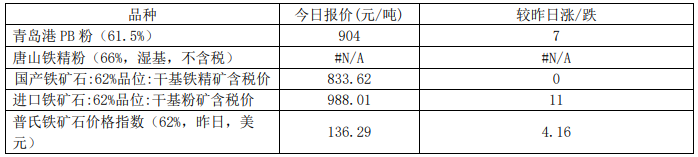

铁矿石现货市场表现:

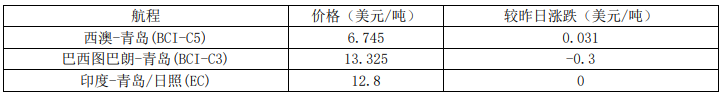

海运运费情况:

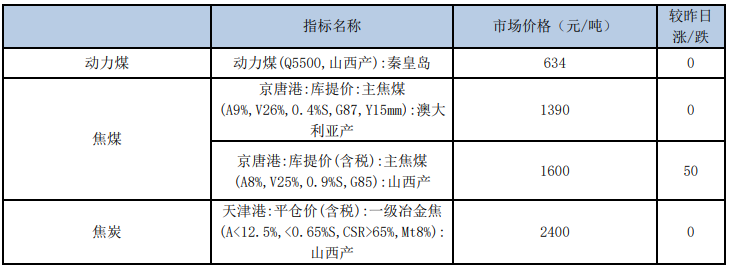

煤炭现货市场表现:

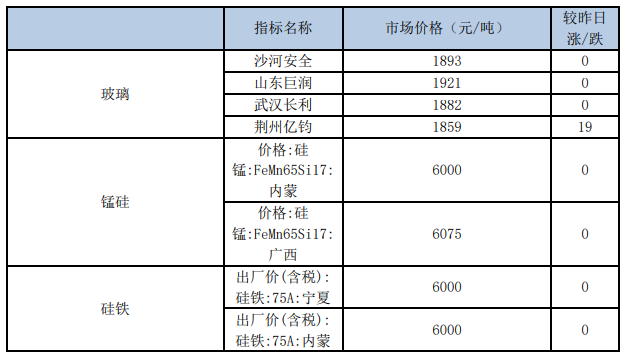

铁合金、玻璃市场表现:

三、操作建议:

螺纹钢:

本周螺纹钢社会库存降幅继续缩窄,钢厂库存增幅加大,总库存环比降幅仅1.15%,表观消费量继续下滑至

367.74万吨,螺纹钢产量小幅下降,其中长流程企业减产0.67万吨,短流程企业增产0.44吨。板材方面,热卷表

需本周再次上升创下年内新高,产量受检修影响小幅下降。天气对建材需求的影响开始逐步显现,水泥出货,螺纹

表需和成交均开始下滑,螺纹现货价格有下行压力,且01合约目前基差处于历史同期偏低位置,01螺纹偏空对待,

前期推荐多卷空螺策略拉升较快,多卷空螺策略减仓持有。

铁矿石:

供给端,最近一期钢联发运数据淡水河谷发运量明显回升接近完成年度发货四季度均值水平,巴西北部PDM港

发货也大幅提升,巴西整体发货量来到历史均值附近。到港方面,本期到港继续下降,根据船期测算巴西到港年底

之前还是会逐步下滑。2日淡水河谷发布公告2020年预计产量调整为3-3.05亿吨,2021年预计产量为3.15-3.35

亿吨,淡水河谷之前的年度产量预期是3.1-3.3亿吨,按照之前的3.1亿吨下限测算,淡水河谷四季度周均发货量

为635万吨左右,调整之后为570-600万吨,截止目前淡水河谷周均发货量589万吨,虽然四季度以来淡水河谷的

发运量已经明显达不到预期值的下限,但本次官方公告确认了年底产量的下滑,且淡水河谷给出的2021年产量计

划也较为保守,考虑到巴西到中国的45天运期,巴西1月到港量已经较为确定,消息对远月刺激更强,多矿空螺

继续持有。

焦煤:

3日,焦煤2101收1521.5,较上一交易日上涨1.57%。

库存数据,上周炼焦煤煤矿库存220.95增4.88,钢厂炼焦煤库存867.54减4.05,平均可用天数17.28减0.08;

独立焦化厂炼焦煤库存950.6增7.78,钢焦企业合计炼焦煤库存1818.14增3.73;沿海港口进口焦煤库存323减

4,总库存增4.61。

现货价格方面,京唐港山西产主焦煤价格上涨至1600元/吨,京唐港澳大利亚产主焦煤价格维持1390元/吨。

临汾主焦煤维持1460。进口煤方面,澳煤价格方面,澳煤一线焦煤CFR反弹至163.5美元,二线焦煤涨至114美

元,澳煤价格变化不大,蒙煤价格则上涨至1540。

本周产地煤矿报价持稳,部分煤种小幅上涨,陕西铜川、山西朔州接连发生矿难,主产区煤矿安全生产检查力

度持续加强,同时基于对澳煤通关不确定性的担忧,钢厂焦化厂均增加焦煤采购,库存量出现明显上升,焦煤煤矿

库存以及港口库存则持续回落。

产量方面:2020年1-9月炼焦煤累计产量3.55亿吨,累计同比增长1.97%。9月焦煤产量小幅增加。

4

进口煤方面,蒙古国再度爆发新冠疫情,目前通关口岸采取严格的防疫措施,蒙煤通车量出现明显下降,短期

内将维持低通车状态。

库存方面,上游煤矿库存持续下降,下游焦化厂及钢厂增加焦煤实际采购量,中下游库存有所增加,港口库存

有所回落。

需求端,根据统计局数据,我国1-9月份我国炼焦煤进口量5274.5万吨,累计同比下降0.01%。

评价:

矿难后主产区煤矿安全检查力度持续加强,国内焦煤供应将边际收紧。本周煤矿库存有所回落,下游库存水平

偏高,钢厂焦化厂连续小规模补库。终端钢厂高炉产能利用率高位小幅回落,但建材需求持续好转,铁水维持高位,

韧性较强。铁水性价比依然高于废钢,叠加废钢到货量偏低,供应相对不足,对铁水挤兑效应相对有限,在钢价转

好,钢厂利润恢复的情况下钢厂满负荷生产较为普遍。焦炭四季度产能处于青黄不接状态,炼焦煤需求并无明显增

量。进口煤通关依然受阻,蒙古则因为疫情再度加重通关车量大幅减少,炼焦煤供应紧张,01多单分批止盈离场。

焦炭:

3日,焦炭2101收2533.0,较上一交易日下跌0.53%。

本周焦炭市场持稳运行,天津港一级、准一级、二级冶金焦价格维持2400,2300,2150元/吨。

上周独立焦化厂产能利用率80.88减1.43,独立焦化厂焦炭库,26.46增1.08,钢厂焦炭库存465.59增0.93,

平均可用天数14.29增0.04,港口焦炭总库存237增3,总库存增5.01。247家钢厂高炉开工率86.46增0.13,高

炉炼铁产能利用率91.64减0.47,163家钢厂高炉产能利用率77.43减0.02。

本周焦炉产能利用率维持高位,河钢落实第七轮提涨。

山西、河北省4.3米焦炉退出执行较为到位,焦炭供应转向紧缺,11月初河南省也发布4.3米焦炉退出计划,

并且无置换产能填补缺口,因此焦炭年内将持续处于紧平衡状态。

下游方面,钢厂高炉开工率高位小幅回落,日均铁水产量仍在历史最高区间,高炉产能利用率仍超过92%,钢

材需求出现明显回暖,钢价上调也增加了钢厂炼钢利润,目前钢厂并未对焦炭连续上涨有较大抵触,在有生产利润

的情况下钢厂并无主动减产意愿。环保政策方面秋冬季限产文件相对较为宽松,一刀切的情况将不复存在,铁水产

量难出现较大的下降。

评价:

焦炭第七轮涨价已落实,现货提涨情绪仍然较高,第七轮涨价已然开启。山西太原公布4.3米焦炉退出计划

执行力度严格,置换产能投放也不及预期,四季度焦炭将持续处于紧平衡状态。原料端焦煤价格持续上涨,但在

焦价持续上涨的情况下并无造成焦化利润压缩。需求端钢厂利润有所恢复,成材需求回暖,地盘赶工潮或将持续

至11月中下旬,由于废钢到货量偏紧,因此转炉添加废钢量有限,难以对长流程原料造成较大的挤兑。秋冬季限

产文件要求不及去年同期。低库存+供应弹性不足为焦炭下方形成较强支撑,05合约后续存在补涨驱动,回调后分

5

批布局05多单。

动力煤:

3日,动力煤2101收682.6元/吨,下跌1.16%。现货方面,CCI今日暂停报价。

主要数据方面,秦皇岛库存下降4.5至507.5万吨,曹妃甸库存小幅下降。运输方面,CBCFI运费指数上涨

29.65至997.22,秦皇岛至广州运价上涨2.2至51.4元/吨。秦皇岛锚地船舶与预到船舶数量66,铁路到车5287

辆,铁路调入量为43.4,港口吞吐量47.9万吨。

产地方面,陕西地区由于月初铜川矿难事件面临煤矿安全生产检查,陕西煤供应偏紧。山西朔州也发生煤矿透

水事故,预计本月煤矿安全生产检查力度将持续加强。内蒙地区煤管票已基本放开,呼局发运量回升,鄂尔多斯公

路日销量也持续增加,下水煤供应维持高位。

产量方面,1-10月原煤产量31.3亿吨,同比增加0.1%。产量上来看,10月当月原煤产量环比基本持平,产地

煤矿开工率受各地不同政策影响产能利用率低于去年同期。

进口煤方面,10月进口煤1372.6万吨,1-10月累计进口煤数量2.53亿吨,累计同比下降8.3%,负增长持续

扩大。1-4月我国进口煤受疫情影响有限,实际原煤进口量同比增长依然接近30%。但过快增长的进口煤数量挤占

了今年剩余的进口煤份额。海外疫情依然处于爆发期,全球煤炭需求持续下滑,将对国际煤价产生较大的下行压力。

目前进口煤主要以电厂终端采购为主。

需求端,沿海六大电厂陆续停止发布日耗库存数据,市场暂时缺乏指导性需求指标。全国平均气温已逐步回落,

日耗量大幅回升。

运输方面,煤炭运费指数持续拉涨,已接近1000元关口。大秦线日运量维持满发状态,日均发运量在130万

吨左右。呼局电煤到港量有一定增加,港口煤调入总量维持高位。

港口库存方面,环渤海地区港口库存持续处于下降状态,港口下水煤调入量有明显回升,但吞吐量也较大,因

此库存并无累积。全国73港总库存小幅下降,长江口、华南地区库存持续下降。

评价:

CCI5500今日暂停报价。环渤海地区港口煤炭调入量大幅回升,采购需求也季节性回暖,环渤海地区库存并无

明显累积。接连发生矿难使安全检查力度增加,国产煤供应发生减量,尽管内蒙地区煤管票陆续放开,但由于北方

地区持续降雪,物流运力有一定下降,下水煤到港量难有放量增长。下游电煤及工业用煤需求尚可,但全国平均气

温逐步回落,日耗量大幅回升,加上澳洲煤依然无法通关,尽管近期南方各海关共新增2000万吨进口额度,并允

许执行清关操作,但发运至电厂仍需经历一定的时间周期,进口煤热值也相对偏低,环渤海地区高卡低硫煤紧缺,

动力煤价格连续暴涨,以涨停收盘,短期内高卡煤短缺状况仍将持续,维持多3空5正套策略。

玻璃:

6

3日,玻璃2101收1869元/吨,上涨0.65%。

产能方面,本周没有新建生产线和冷修复产生产线的增加,同时也没有冷修停产的生产线。前期点火的生产线

已经基本发挥产能作用,并且据了解后期福建及广东等地区还有一定的产能增加的计划。周末玻璃产能利用率为

69.76%,环比上周上涨0.00%,同比去年上涨0.41%;剔除僵尸产能后玻璃产能利用率为82.77%,环比上周上涨0.00%,

同比去年上涨0.37%。在产玻璃产能96462万重箱,环比上周增加0万重箱,同比去年增加3132万重箱。周末行业

库存2833万重箱,环比上周下降52万重箱,同比去年增加-935万重箱。周末库存天数10.72天,环比上周增加0.20天,同比就4.02天。

评价:

北方地区赶工速度加快,沙河地区厂家库存依然维持下降状态,原片下游采购表现良好。贸易商开启仍有补库

动作,玻璃原片价格也持续走强,区域价差逐步收窄,河北地区出现明显补涨。10月房地产各项指标表现亮眼,进

入11月终端建材采购量也出现明显回暖,现货表现依然坚挺,期现仍处于正基差状态。东北地区进入冬季,北材

逐步南下,厂库库存或将出现一定的累积现象。目前低库存仍将为玻璃主力合约带来支撑,但前期01已经经历一

轮上涨,估值修复驱动弱化,多单止盈离场,等待下一个驱动。

纯碱:

3日,纯碱2101合约收盘价1445,下跌0.28%。

隆众资讯统计,周内纯碱整体开工率80.22%,上周77.95%,环比增加2.27%。据了解,华北以及华东部分企业

开工提负荷,开工略有上调。其中氨碱的开工率78.10%,上周76.30%,环比上调1.80%,联产开工率81.59%,上周

78.53%,环比上调3.06%。12家百万吨企业整体开工率85.86%,上周82.00%,环比上调3.86%。周内纯碱产量56.19

万吨,上周54.60万吨,增加1.59万吨,涨幅2.91%。轻质碱产量28.97万吨,上周轻质产量28.40万吨,环比增

加0.57万吨。重质碱产量27.22万吨,上周重质碱26.20万吨,环比增加1.02万吨。本周国内纯碱厂家总库存

135.83万吨,上周127.83万吨,环比增加8万吨,涨幅0.26%。(部分企业月底定价,库存以国内企业厂库为主)

其中,轻质纯碱72.13万吨,上周65.88万吨,环比增加6.25万吨,重质纯碱63.70万吨,上周61.95万吨,环

比增加1.75万吨。去年同期库存量为68.88万吨,同比增加66.95万吨,增幅97.20%。

评价:

上周纯碱开工率再度回升,降负荷企业数量减少,周产量超过56万吨。纯碱厂家销售情况偏弱,中间环节补

库需求冷却。消费方面进入四季度平板玻璃产能释放速度也出现下降,纯碱需求增量有所冷却。行业库存绝对值持

续累积,截至上周厂库库存已接近136万吨,库存消化压力巨大,在基本面出现边际回落的情况下较高的库存纯碱

下行压力仍然较大,空单继续持有。

7

仅供参考。